自分に万が一のことがあった時、残された家族のために資金を残したい。

そう思って生命保険の加入を検討してみたけれど、保険料がなかなか悩ましいポイントになってしまう…という方も多いのではないでしょうか?

保険料はなるべく低く抑えたいけれど、だからといって保障内容が充実していない保険は困る。

そんな方には、収入保障保険が選択肢になります。

収入保障保険は、被保険者が死亡・高度障害になった際、毎月お給料のように一定の保険金が支払われるタイプの保険です。

自分自身の保障よりも残された家族のための生活保障といった意味合いが強く、掛け捨て型の商品が多いことから、月々の保険料を抑えやすい傾向があります。

このページでは、収入保障保険の基本的な仕組みから、メリット・デメリットについて説明します。

個人での加入だけでなく、法人目線での加入のポイントについても解説しているので、経営者の方もぜひ参考にしてみてください。

本記事では、死亡・高度障害などで支払われるお金を「保険金(※月々受け取るタイプは年金形式)」として説明します。

生命保険の1つ 収入保障保険とは?

収入保障保険は、死亡保障を備えた掛け捨て型の商品が多い保険です。

掛け捨て型の商品が多いため、一般的に貯蓄性は高くありません(解約返戻金・満期返戻金がない、またはあっても限定的な設計が中心です)。

保障対象となるのは死亡・高度障害のときに限られており、保険契約者の家族に対して、保険期間が満了するまで、一定の保険金が月々定額で支払われるタイプのものが多いです。

自分の死亡時や高度障害になったときに、毎月のお給料のように保険金がおりて、自分の家族を支えてくれるというイメージが分かりやすいでしょう。

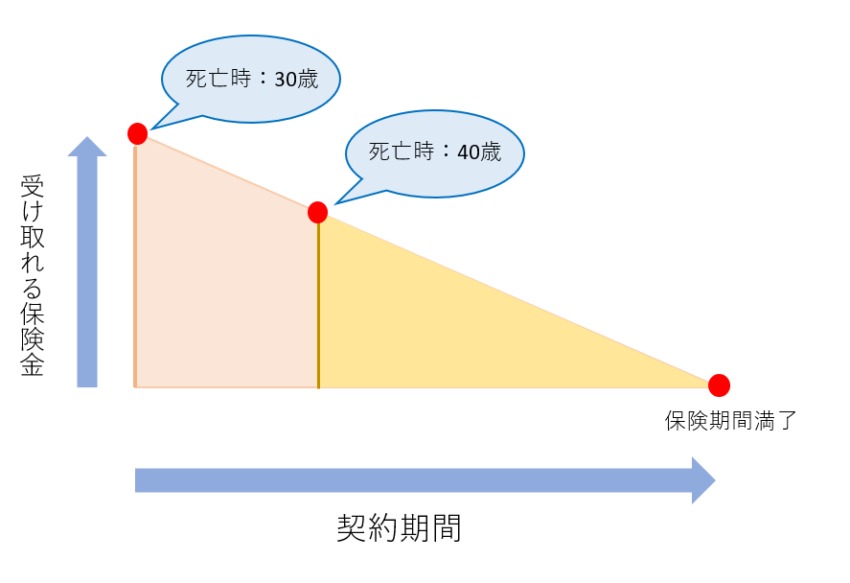

収入保障保険は、契約してから死亡・高度障害になった時期が遅いほど、受け取れる保険金の総額が減る点が特徴です。

これは、死亡・高度障害になった時を起点として、保険契約期間が終了するまで一定の金額が月々継続して払われるという仕組みのためです。

例えば、「死亡時、月々5万円の保険金がおりる」、「60歳が保険期間の満了」のケースで考えてみましょう。

※以下は「同じ保険期間・同じ月額で契約した」と仮定したイメージです(設計によって結果は変わります)。

30歳で死亡・高度障害になった場合

保険金がおりる期間:60-30=30年間

得られる保険金:月5万円×12ヶ月×30年間=1800万円

一方、同じ保険金・満了時期で、40歳の時に亡くなった場合を考えてみましょう。

◎40歳で死亡・高度障害になった場合

保険金がおりる期間:60-40=20年間

得られる保険金:月5万円×12ヶ月×20年間=1200万円

以上のケースだと、死亡時期が10年遅いと、受給できる保険金が600万円も違うのです。

ざっくりとした計算ではありますが、死亡時期が遅いほど、受け取ることができる保険金の総額が少なくなることが分かっていただけたでしょうか?

収入保障保険は、万一のときに「毎月定額」を受け取れる一方、保険期間の満了に近いタイミングほど受取期間が短くなるため、総受取額は逓減します(イメージとして「三角の保険」と呼ばれます)。

契約者が若いうちは、住宅ローンや子どもの養育費、家族を今後養っていくための資金が多く必要となるため、受け取れる保険金も多くなっています。

一方、契約者が年を重ねると、子どもが独立していたり、住宅ローンを完済していたりするため、必ずしも多くの資金が必要になるわけではありません。

契約者のライフプランに合わせて、柔軟な制度設計になっているのです。

また、収入保障保険では受け取れる保険金総額が減っていく分、同じ保障目的の定期保険と比べて保険料が抑えられる傾向があり、契約期間も長めに設定できる商品が多いため、加入後の負担が大きくなりにくいと言えます。

収入保障保険の特徴

- 被保険者が死亡・高度障害になった時に保険金が下りる

- 掛け捨て型の商品が多く、一般的に貯蓄性は高くない

- 保険金は、月々定額で支払われるタイプのものが多い

- 契約期間の満了に近づくほど、払われる保険金が少なくなる。その分、保険料が抑えられる傾向がある

収入保障保険のメリット

収入保障保険のメリットは、主に2点あります。

- 月々の保険料が安くすむ傾向がある

- 他の定期保険からの乗り換えが比較的検討しやすい

詳しく見ていきましょう。

月々の保険料が安くすむ

先ほども少し説明しましたが、収入保障保険は、内容にもよりますが、月々の保険料が抑えやすい保険です。

通常、死亡保障をともなう生命保険は加入期間が長くなるため、高い保険料だと負担も大きくなってしまいがちです。また、更新があるタイプの保険では、更新のたびに保険料が上がるケースもあります。

一方、収入保障保険は、受取総額が一定ではなく満了に近いほど総受取額が小さくなる設計のため、一般的な定期保険と比べて保険料が抑えられる傾向があります。

また、収入保障保険の場合は死亡した月から契約終了まで、毎月一定額の保険金を受け取ることができます。

保険金を長期にわたって受け取ることができるため、万が一の時でも家族の生活に対する資金をカバーしやすいでしょう。

他の定期保険からの乗り換えが検討しやすい

収入保障保険は、ほかの生命保険からの乗り換えを検討しやすいというメリットがあります。

生命保険では、一般的に、加齢とともに死亡率が高まるので更新があるタイプの保険であれば、更新がある度に保険料が上がっていきます。一方、収入保障保険は更新のない全期型の商品が多く、その場合は加入時に決まった保険料が保険期間中は原則として変わりにくい点が特徴です(特約の付加や見直し等を行う場合はこの限りではありません)。

年齢が高くなっていくほど、まとまった金額を保険金として受け取ることに魅力を感じなくなってしまう可能性もあります。

そうしたときには、毎月一定額が受け取れる収入保障保険に乗り換えてみるのも良いでしょう。

ほかの生命保険から収入保障保険に乗り換えることによって、保険料の負担が軽くなる可能性もあります。

以上の2つが、収入保障保険のメリットでした。

月々の保険料が安くすむというメリットから分かるように、収入保障保険は、収入や貯蓄が少ない場合に選択肢になりやすい保険です。

必要に応じて、がん保障などの特約も設定できるため、目的に合わせて保障を広げることも可能です。

加入する時期の状態や将来的なライフプランニングを考えたうえで、「もしものときに、家族の生活を保障したい」「月々の保険料はできるだけ安くしたい」といったときに、加入を検討してみましょう。

収入保障保険のデメリット

収入保障保険には、メリットだけではなく、デメリットもあります。

主なデメリットは、下記の3つです。

- 貯蓄性が高くない(掛け捨て型が中心)

- 受取時に税金が関係することがある

- “最低支払保証期間”で保険料が割高になることがある

簡単に説明していきます。

貯蓄性がない

まず、収入保障保険は、あくまで掛け捨て型の商品が多いため、満期まで支払い続けたとしても満期保険金などを受け取れる設計ではないケースが一般的です。

死亡時や高度障害になった時だけ保険金を受け取れる仕組みのため、貯蓄性といった点では別の保険や資産形成の手段もあわせて考える必要があります。

また、毎月一定額の保険金を受け取ることが可能であるものの、まとまったお金を一度に手にするものではない点にも注意をしておきましょう。

保険によっては、毎月の保険金を一時金として一括で受け取ることができる場合もありますが、基本的には月々に分割されています。

例えば、自分が死亡した後の子どもの養育費を考えて保険をかけたとしても、入学金などまとまった金額が必要になる時には、資金調達に別の手立てが必要になることもあるため、注意しましょう。

受取時に税金が関係する可能性

収入保障保険の保険金・給付金を受け取る際には、税金が関係する場合があります。

税金の種類(所得税・相続税・贈与税など)や、課税関係は、契約者(保険料負担者)・被保険者・受取人の関係と、受取方法(一時金か、年金形式か)によって変わります。

課税の仕方については、保険金を月々の受け取りとしているか、一時金として一括で受け取るかどうかで違うことがあります。こちらに関しては、後ほど詳しく説明します。

保険金にかかる税金は、案外見落としがちです。保険に加入する際に、保険会社や専門家に確認してから保険に加入するか検討すると良いでしょう。

“最低支払保証期間”で保険料が割高に

収入保障保険には、保険金の“最低支払保証期間”があります。

例えば、被保険者が保険期間満了の1ヶ月前に死亡した場合、保険金の受取人は、1ヶ月分しか保険金を受け取ることができません。

しかし、ここで最低支払保証期間を3年と設定しておけば、保険満了期間が間近に迫っていたとしても、死亡時から3年は保険金を受け取ることができるのです。

最低支払保証期間は、1年や2年という短い期間から、10年という長い期間を保証してくれることもあります。

ただし、最低支払保証期間を長く設定すると、その分だけ保険料が高くなる傾向があるため、注意しなければなりません。

最低支払保証期間を長くすると保険料が上がる一方、満了間際の万一でも一定期間の受取りを確保できます。家計(または事業)の固定費や必要資金の見通しに合わせて、保証期間の長さを検討するとよいでしょう。

保険金に税金がかかる?

保険金の受け取りを考える際には、税金にも注意しておきたいところです。

収入保障保険は、年金のように定額で受け取る方法のほかに、一時金として一括で受け取ることもできます。いずれの場合も、契約関係や受取方法によって税金が関係することがあります。

保険金に関係する税金としては、所得税・相続税・贈与税があげられます。これは、契約者(保険料負担者)と被保険者、保険金の受取人の関係によって変わります。

家族を具体例に挙げてみましょう。

※税目の判定は基本的に下表の考え方に沿いますが、受取方法(一時金/年金形式)や個別事情で扱いが変わることがあります。実際の申告は税理士等に確認してください。

| 被保険者 | 保険料負担者 | 保険金受取人 | かかる税金 |

|---|---|---|---|

| 夫 | 夫 | 妻 | 相続税 |

| 夫 | 妻 | 妻 | 所得税 |

| 夫 | 妻 | 子 | 贈与税 |

税負担をどう考えるかは、資金の受取り方(一時金/年金形式)や、相続・贈与の状況によって変わります。一般論として、相続税が関係する場合は死亡保険金に一定の非課税枠があるなど、控除制度の影響で実際の税負担が変わることがあります。

上の表の例でいえば、夫を被保険者・負担者にして、妻が受取人になるケースは、相続税が関係する代表的なパターンです。

相続税では、死亡保険金に一定の非課税枠(例:「500万円×法定相続人の数」)が設けられています。

さらに、基礎控除として「3000万円+600万円×法定相続人の数」などもあり、遺産の状況によっては課税対象にならないこともあります。

一方で、所得税・贈与税が関係するケースもあり、控除の考え方や課税関係は状況によって異なります。どの税金が関係し得るかを把握したうえで、受取方法も含めて検討しておくと安心です。

個人名義で保険に加入する際はもちろん、法人として保険に加入する場合も、契約関係(契約者・被保険者・受取人)の設定によって税務上の扱いが変わる可能性があります。契約前に、税理士等の専門家へ確認しておくとよいでしょう。

事業の安定化にも役立つ!

さて、これまでは個人で収入保障保険に加入する場合に焦点をあてて説明してきましたが、ここでは法人加入の目線から収入保障保険のメリットを説明していきます

法人が収入保障保険に加入する際のメリットは、主に2つあります。

- 事業の安定化

- 税務面の検討材料になり得る

事業の安定化

収入保障保険は、万が一の時に保険金を受け取ることができるので、経営者や役員に事故があっても事業の安定化に役立つ場合があります。

保険金を一時金として会社が受け取ることによって、経営に対するダメージを少しでも軽くできるでしょう。

また、保険金を年金形式で受け取る設計の場合、一定期間の資金を確保しやすくなるため、状況に応じた支えになります。

税務面の検討材料

2つ目は、税務面の検討材料です。

法人で収入保障保険を契約する場合、支払保険料の税務上の扱い(損金算入できるか、できる場合の割合など)は、受取人の設定(法人/役員・従業員・遺族など)や、保険の種類・設計によって異なります。

税務は契約形態によって結論が変わるため、加入前に税理士等の専門家へ確認したうえで設計すると安心です。

以上の2つが、法人が収入保障保険に加入する際のメリットでした。

ただし、税務面だけを目的にすると、保障内容や資金ニーズと合わず、保険をうまく活かしきれないこともあります。

保険である以上、保障内容についてよくチェックしておくことは必要であり、自社に合った最適な保険を選ぶことが大切です。事業を安定的に続けるという目的のためにも、収入保障保険に加入する際は、しっかりと比較検討しましょう。

法人が加入する場合の注意点

法人で加入する収入保障保険は、保障を確保しつつ、保険料負担を抑えやすい設計の商品もあります。運転資金が少ないような場合は、経営を安定させるための選択肢になり得るでしょう。

しかし、会社が安定していて、運転資金にあまり不安がないときには、収入保障保険の保障額が減っていく仕組みが合いにくい場合もあります。

そのため、事業の拡大などによって運転資金が大幅に増えた時には、収入保障保険は不向きとなってしまう可能性もあるでしょう。

事業を安定化させるための1つの方法としては有効であるものの、初めから唯一の手段としないほうが賢明だといえます。

収入保障保険は、あくまで事業のために必要な資金の一部を補てんしてくれる役割として考え、別の資金調達方法も検討しておくのがベストです。

どんな保障内容がおすすめ?

収入保障保険と一口に言っても、いくつか種類があるため、よく比較して選んでいく必要があります。

収入保障保険に良く見られるタイプを挙げてみました。

- 健康状態によって保険料が安くなる

- ケガや病気に備えた特約をつけられる

健康状態を加味して保険料が安くなるタイプの保険は、保険に加入時の年齢が若く健康である、もしくは喫煙していないなどの条件によって、月々の保険料の負担が軽くなる可能性があります。

また、ケガや病気に備えた特約がある収入保障保険も検討対象になります。

特約は「就業不能リスクをどこまでカバーしたいか」「公的保障や社内制度で足りない部分はどこか」を基準に、必要最小限で組み立てるのが基本です。

例えば、がん保障付きの収入保障保険であれば、被保険者が払込期間中にがんを患った場合には、その後の保険料が免除される設計のものがあります(支払事由は商品により異なります)。

また、死亡原因の上位を占める「がん」「脳疾患」「心疾患」の三大疾病をまとめて保障する特約が用意されている商品もあります。

同じように、所定の三大疾病を患ってしまったときに、保険料の免除や年金の受給ができる設計のものもあります(支払事由は商品により異なります)。

ただし、特約を付けた場合に、主契約の死亡・高度障害保障と特約給付が重複して支払われるかどうかは、商品・約款の定めによって異なります。

加入前に、主契約と特約の関係(重複の可否、支払事由、給付の停止条件など)を確認しておきましょう。

このような特約をつけると、通常の収入保障保険よりも保険料は高くなってしまいがちですが、もともと掛け捨て型が中心のため、目的に合う範囲で組み合わせると納得しやすいでしょう。

特約は保険の加入時にしかつけられない場合もあるため、特約の存在を忘れず、かつ慎重に考えてみてください。

万が一の安定のため

収入保障保険は、万が一のときに長期にわたって定期的に保険金を受け取れるのが特徴です。

掛け捨て型の商品が多く保険料を抑えやすい傾向があるため、収入や貯蓄が少なかったり、子どもが幼かったりする人に向いていることがあります。

また、会社であれば、事業を始めたばかりの時や経営が不安定な時に、一定期間の資金を確保する手段として検討されることもあります。

会社にとっても個人にとっても、手元の資金がそれなりにできるまでのつなぎとしての役割を果たす保険と言えるでしょう。

「今の段階では、そこまで高額な保険に入りたくない」「万が一のときのために、最低限の保障があれば十分」という方々は、保険期間・月額・最低支払保証期間などを比較しながら、収入保障保険への加入を検討してみてはいかがでしょうか?

法人保険比較.netの

専門家マッチングサービス

- 法人保険を経営に活用したい

- いま加入している保険を見直したい

- 退職金制度や福利厚生を導入したい

- 事業承継や相続について考えたい

- 税金対策や財務戦略を相談したい

法人領域を専門とするコンサルタントが、業界の傾向や各種法規も踏まえて

"無料"で貴社に最適な保険プランを提案します。