「小規模企業共済」は、中小企業などの小規模事業者や個人事業主のための退職金制度です。

経営者や役員が引退するときの退職金を毎月積み立てていく仕組みになっています。引退後の生活設計や事業の区切りを考えるうえで、選択肢の一つになり得ます。

小規模企業共済のメリット・デメリットを押さえたうえで、加入要件や注意点も確認しながら、制度の使い方を見ていきましょう。

経営者の退職金に!小規模企業共済の概要

小規模企業共済は1965年にできた小規模企業共済法に基づく制度です。個人事業主や小規模企業の役員が事業をやめたり、退職したりしたときに、積み立てた掛金に応じた共済金等を受け取れる仕組みとなっています。

経営者の退職金制度と位置付けられており、引退後の生活の安定や事業の再建を図るための資金を準備しておくことを目的としている制度です。

毎月の掛金は「小規模企業共済等掛金控除」として、支払った金額の全額が所得控除の対象となります。所得税・住民税の負担が軽くなる可能性があるため、税負担の観点でも検討されます。

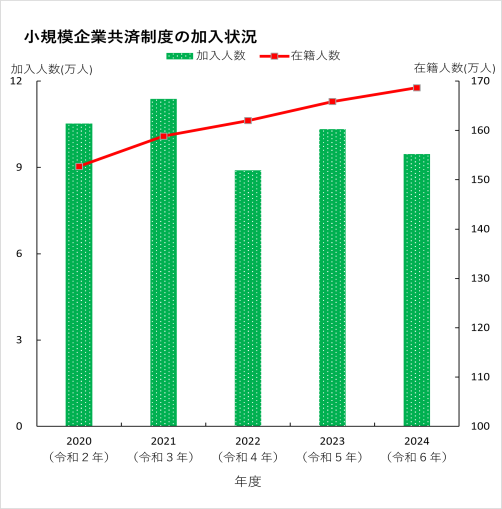

引用元:「小規模企業共済制度の加入状況」中小機構

小規模企業共済制度の在籍人数は約169万人、資産運用残高は約11兆9,195億円と公表されています(令和7年3月末現在)。運用は「安全かつ効率的な運用」を基本とする方針が示されており、国内債券中心の構成となっています。

では次に、小規模企業共済のメリットをチェックしていきます。

嬉しい4つのメリット

小規模企業共済に加入することで、主に次のようなメリットがあります。

所得控除の対象になる

確定申告を行う際に「小規模企業共済等掛金控除(所得控除)」の対象となります。

全額が所得控除の対象となるため、毎月の掛金が7万円の場合には年間最大84万円の所得控除が受けられることになります。

一方で、共済金等の受け取りは「所得控除」ではありません。受け取り方(例:一括/分割)によって、退職所得や公的年金等の雑所得等として扱われるのが一般的です。受け取り時の税務はケースにより変わるため、受け取り方も含めて確認しておくと安心です。

資産運用に適している

20年(240カ月)以上の加入が要件となるものの、掛金よりも多い金額の給付を受けられるのです。最大で120%の掛け率となるので、資産運用の側面も併せ持っています。

ただし、受取額は「受取事由(退職・廃業・任意解約など)」「納付月数」「掛金月額の変更履歴」等によって算定されます。短期間での解約では掛金合計を下回ることもあるため、加入期間の見通しを踏まえて検討しましょう。

役員給与として損金計上できる

株式会社の役員などの場合には、掛金の負担方法として、役員報酬の設計と合わせて検討されることがあります。

ただし、小規模企業共済は共済契約者(個人)の制度であり、掛金の負担を「会社が負担する形」にする場合は、役員報酬・給与課税・社会保険等の論点が関わることがあります。具体的な処理は顧問税理士等に確認したうえで進めるのが安全です。

7つの貸付制度

掛金の範囲内という制限はあるものの、無担保・無保証人で事業資金などの貸付を受けられる制度があります。貸付制度はいくつかの区分が用意されており、用途に合わせて利用が検討できます。

※貸付の種類・限度額・利率・申込要件・返済条件は、時点や区分により異なります。最新条件は制度案内で確認しましょう。

「一般貸付制度」

事業資金等として幅広く利用される区分です。申込要件や利率、返済条件は制度案内で確認しましょう。

「緊急経営安定貸付け」

資金繰り悪化など、経営環境が不安定化した場合に利用が検討される区分です。対象要件や申込先などを確認しましょう。

「傷病災害時貸付け」

病気・ケガによる入院や災害による被害などにより、経営が不安定化した場合に利用が検討される区分です。申込期限等の条件があるため注意が必要です。

「福祉対応貸付け」

加入者や同居家族の福祉向上を目的として、住宅改造や福祉機器の購入等に利用される区分です。

「創業転業時・新規事業展開等貸付け」

創業・転業・新規事業の展開等に必要な資金として検討される区分です。

「事業承継貸付け」

株式取得等、事業承継に関連する費用として検討される区分です。

「廃業準備貸付け」

個人事業の廃止や法人の解散等に伴う費用として検討される区分です。

所得控除や貸付制度など、事業を継続させるための支えとなる面がある一方で、注意点もあります。次にデメリットも確認しておきましょう。

長期的な視点が必要!デメリットを知る

小規模企業共済のデメリットについても把握しておくことが大切です。

まず、任意解約などの区分では、加入期間(納付月数)が短いと受取額が掛金合計を下回る可能性があります。

経営者の退職金という性格が強いため、早期の解約や加入期間が短い場合には不利になりやすいケースがあります。現在の年齢から引退を考える年齢までの期間を踏まえて、受け取り方を含めて見通しを立てておくと安心です。

加入期間が短い場合、区分によっては受取額が少なくなる、または受け取れないことがあります。納付月数が増えるほど受取額(支給割合)が高くなる仕組みですが、具体的な支給割合は区分・納付月数等で変わります。

最大で120%の支給割合となる一方で、加入期間が短いと掛金合計を下回ることがある点に注意をしておきましょう。

また、「廃業」「退職」等の受取事由は任意解約より有利になりやすい制度設計ですが、一律に「必ず100%戻る」「必ず元本割れしない」とは言い切れません。受取区分や納付月数等で算定されるため、条件を確認したうえで判断しましょう。

小規模企業共済は退職金という目的があるため、事業資金の貸付けなどを除くと、民間保険と比べて使い方の自由度が低く感じられる場合があります。

ただ、小規模企業共済とは別に、必要に応じて他の保障(医療・就業不能等)を検討することで、目的に合わせた備えがしやすくなる場合もあります。

ここまでメリット・デメリットをご紹介してきました。次に、加入要件をチェックしていきます。

誰でも加入できる?加入要件を確認しよう

小規模企業共済は誰でも加入できるというものではありません。

例えば、建設業・製造業・運輸業・サービス業・不動産業、農業などの業種では、常に雇用している従業員数が20人以下の個人事業主か会社役員が加入対象となっています。

そして、小売業や卸売業、宿泊業・娯楽業を除くサービス業であれば、常に雇用している従業員数が5人以下の個人事業主や会社役員となっています。

企業組合・協業組合・農業組合などについては、組合員や従業員の数が20人以下と決められています。従業員数が5人以下の弁護士法人や税理士法人なども加入することが可能です。経営者本人だけでなく、経営に携わる共同経営者も加入が認められています。

注意点としては、家族の従業員は含まれない点です。加入ができる役員とは、株式会社や有限会社の取締役・監査役、合名会社・合資会社・合同会社の業務執行社員のことを指していますが、家族が役員という場合は加入できません。

また、学校法人や社団法人、NPO法人など直接的な利益を目的としない法人の役員は含まれません。さらには、給与所得者や全日制の高校生、商業登記簿謄本に役員登記されていない相談役や顧問なども加入ができないことになっています。

加入するときの立場や手続きを行う窓口によって、加入のための手順が異なるので注意をしておきましょう。

加入のための手続きとは

誰もが必要になる書類として「契約申込書」と「預金口座振替申出書」があります。申込書や申出書は中小機構に資料請求することによって得ることができます。

そして、個人事業主の場合では「確定申告書の控え」か「開業届の控え」が必要になります。

株式会社などの役員では、役員登記がされていることを証明する書類として、交付日から3カ月以内の「履歴事項全部証明書」の原本が必要です。

掛金の引き落としができる口座は、契約者本人の個人名義の口座に限られているので注意しておきましょう。

必要な書類を取りそろえたのであれば、中小機構が業務委託契約を締結している団体や金融機関の窓口で手続きを行います。

手続き方法は区分により異なり、窓口での手続きとなるケースもあります。区分によってはオンラインで申込みできる場合があるため、該当する申込方法を確認しましょう。

申し込みを行ってから一定期間で中小機構から「小規模企業共済手帳」と「加入者のしおり及び約款」が届くので大切に保管をしておきましょう。

加入する際の注意点

小規模企業共済に加入する際には、次の点を意識しておくと安心です。

1つ目は、事業を拡大する前に加入を検討しておくということです。

加入のためには従業員数など一定の要件があるため、注意が必要です。加入後に事業規模が拡大した場合の取扱いはケースにより異なるため、要件や継続条件は確認しておきましょう。

毎月の掛金は1,000円から始められ、経営状況に合わせて掛金月額を変更できる仕組みがあります。無理のない範囲で設計することが重要です。

2つ目の注意点は、途中で掛金月額を変更すると、将来の受取見込みが変わることです。

増額・減額には制度上の条件や制限がある場合があります。掛金月額を変更する際は、共済金等の見込み額への影響も含めて確認したうえで判断しましょう。

小規模企業共済で退職金を捻出しよう

企業の利益だけで引退時の退職金を用意するのが難しい場合、退職金準備の手段として小規模企業共済を検討する企業・個人もあります。

加入後は毎月の掛金が所得控除の対象となるため、税負担の観点でもメリットが見込める場合があります。

共済金等の受け取りは、受け取り方により退職所得や公的年金等の雑所得等として扱われるのが一般的です。受け取り方も含めて検討することで、制度の使い方を決めやすくなります。

また、掛金の範囲内で利用できる貸付制度が用意されており、資金繰りや不測の事態への備えとして役立つ場合もあります。

加入には要件があるため、まずは対象となる区分・要件を確認し、事業の見通しに合うか検討していきましょう。

さて、ここでは小規模企業共済について詳しく解説してきましたが、この共済以外にも退職金を確保できる方法はあります。その方法を6つご紹介しているのでぜひそちらも参考にしてみて下さい。

法人保険比較.netの

専門家マッチングサービス

- 法人保険を経営に活用したい

- いま加入している保険を見直したい

- 退職金制度や福利厚生を導入したい

- 事業承継や相続について考えたい

- 税金対策や財務戦略を相談したい

法人領域を専門とするコンサルタントが、業界の傾向や各種法規も踏まえて

"無料"で貴社に最適な保険プランを提案します。