法人保険で税負担を抑える工夫をするならば、出口戦略、出口対策も非常に大事だということをご存知でしょうか?

このページを見ている方の中には、「法人保険に加入をしたものの出口戦略、出口対策が決まってない」という方や、「法人保険の担当者が退職してしまい、いつ解約したら良いのかわからない」という方もいらっしゃるかもしれません。

今回は、法人保険を検討する際に考えるべき出口戦略、出口対策について、具体的な対策例を挙げながら解説します。

■おすすめ関連記事:

法人保険の節税効果と仕組みについて

記事監修した保険のプロ:

40代/男性

- AFP

- トータル・ライフ・コンサルタント(生保協会認定FP)

- 個人情報保護士

外資系大手保険会社での営業経験を活かし、生保・損保問わず企業向けに保険提案を行っている。保険商品だけでなく、金融商品・税金に関する知識は幅広く、お客様からの紹介が後を絶たない。

法人保険の出口戦略、出口対策とは何か?

税の軽減効果を期待して法人保険に加入した際、最大限の効果を得るためには特に考えておかないといけないことがあります。

それは、出口戦略、出口対策です。

出口戦略、出口対策とは、法人保険の満期返戻金や解約返戻金をどのように使うのか、あらかじめ使い道を考えて対策・戦略をたてておくことを指します。

では、何故あらかじめこのような対策をたてておかなければならないのでしょうか?

法人保険に加入すると、保険料の一部または全部を損金に算入することができるので、利益を圧縮して法人税を小さく抑えたり、将来必要な資金を貯めたりすることができます。

しかし、保険を解約した時に最終的に手元に戻ってくる解約返戻金や満期返戻金は、受け取りのタイミングで収益(益金)に影響します。何も対策をしなければ法人税の課税対象になり、負担が増えることもあるのです。

返戻金が手元に戻ってきた時に大きく課税額が増えないように、益金(返戻金)と損金(支出)を相殺させ、できる限り法人税の課税額を抑えることが、法人保険における出口戦略、出口対策です。

具体的には解約返戻金が発生するタイミングに、大きな損金を計上できるような経営的イベントを用意しておきます。

たとえば、大きな損金を作り出す方法との一つとして「退職金」が代表的でしょう。

では、退職金以外にどのような出口戦略、出口対策があるのでしょうか?主要な7つの出口戦略、出口対策をご紹介していきます。

法人保険の出口戦略、出口対策7選

ここでは、法人保険に加入する上で、検討しやすい出口戦略、出口対策を7つ紹介します。

出口戦略、出口対策は、現在の会社の資金状況や将来の会社の見通し、戻ってくる返戻金の見込額など様々な要素をあわせて検討する必要があります。

そのため、自分ひとりで考えるのではなく法人保険のプロ(ファイナンシャルプランナーや保険代理店のスタッフ)と話し合うと良いでしょう。

しかし、自分できちんと出口戦略、出口対策の知識を持っていることは非常に重要です。自分で把握した上で法人保険のプロに相談してみると、より踏み入った話ができ、納得感をもって法人保険を選べるはずです。

では、それぞれの概要とメリット・デメリットを確認し、自分の考えにあった出口対策を検討してみましょう。

1. 解約返戻金で再度法人保険に入り直す

解約返戻金を受け取る年度に会社の利益が十分出ていて、その利益を再度損金に算入したいという会社に適した選択肢です。

保障が継続されることと、解約返戻金のピークを先に延ばせることがメリットです。

ただし、利益を繰り延べしていることには変わりないため、将来的には再度出口戦略、出口対策を検討しないといけません。これからご紹介する出口対策を念頭に置きながら、法人保険の再加入を検討してみましょう。

■おすすめ関連記事:

法人保険の見直しで経営者がすべきこと

2. 経営者への退職金に充てる

人保険で最も人気がある出口戦略、出口対策が、経営者の退職金にすることです。退職金を経営者に支払う方法は2つあるので、それぞれご紹介します。

a. 法人で解約返戻金を受け取り、個人に移す

1つ目は、法人保険を解約して会社で解約返戻金を受け取り、解約返戻金を退職金として経営者に支払う方法です。

解約返戻金を会社が受け取るだけであれば、益金として算入され法人税の課税対象になってしまいます。

しかし、法人保険の出口戦略、出口対策益金を相殺するように退職金で損金を計上すれば、法人税の負担を抑えることができます。

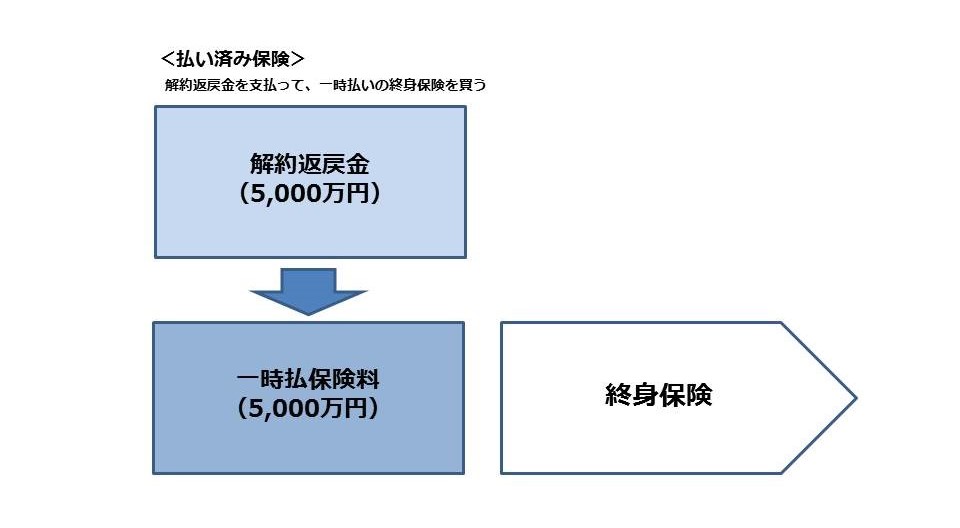

b. 名義変更をして現物支給する

2つ目は、法人保険の契約名義を変えて現物支給する方法です。

たとえば、解約返戻金の金額が5,000万円の保険契約の名義を経営者個人に変えて、5,000万円の退職金を支払ったことにするのです。

法人の損益や、個人が退職金を受け取る際の税金の計算は一つ目の方法と変わりませんが、法人保険を解約していないので、保障が継続しているというメリットがあります。

また、現物支給をした場合、名義変更をした後に「払い済み」の保険に切り替えて、一生涯の保障にするという選択もできます。

一生涯の保障に切り替えることで、経営者に万が一のことが起きてしまった場合は、遺族に死亡保障としてお金を残すこともできますし、毎年部分的に解約していき定期的な収入を得る手段にすることもできます。

退職した後、すぐにまとまったお金を手にする必要がない方は検討すべき方法です。

ただし、法人保険の名義変更に関しては税務面で「租税回避」として判断される可能性がありますので、法人保険の実務経験があるFPや税理士と相談しながら考えるようにしましょう。

出口戦略、出口対策として退職金に充てる方法は、損金に算入できる金額を比較的大きくしやすいという点で人気があります。

退職金について後ほど再度取り上げて細かく説明しますが、活用しやすい出口戦略、出口対策として覚えておくと良いでしょう。

3. 設備投資をする

3つ目の出口戦略、出口対策は新たな設備投資として解約返戻金を利用する方法です。

具体的には、社屋の壁の張り替えといった大規模修繕や、社用車の買い替えです。

退職金を利用する出口対策と比べると、損金として算入できる金額は大きくはないですが、減価償却を利用して損金を生み出せます。

また、医療法人においては医療機器等が特例で、比較的大きく減価償却できる可能性があり、1年で設備投資した金額の半額~ほぼ全額の損金を算入することができます。

医療法人の方は、設備投資額の損金算入を検討してみると良いでしょう。

4. 人件費として利用する

次は、社員の士気を上げることなどを目的に、解約返戻金を人件費として活用する方法です。

たとえば、法人保険の返戻金を従業員のボーナスに充てれば、社員のモチベーションアップに繋がる可能性もありますし、会社側としても従業員へのボーナスを全額損金にすることができます。

人材を確保するという観点で考えれば、事業規模拡大のために新たな人材を獲得するための活動費として活用することもできるでしょう。

また、社員旅行のための費用に使うケースもあります。社員旅行も福利厚生費を経費として認められていますが、「4泊5日以内の旅行であること」「従業員の過半数が参加していること」など条件がありますので注意してください。

5. 広告宣伝費として使う

企業のブランド力を高めることや、イメージアップのために広告宣伝費として解約返戻金を利用する方法も考えられます。

企業サイトのリニューアルや、新たな顧客を獲得するアプローチを実行することで中・長期的な収益アップに繋がるでしょう。

こちらも条件があり、不特定多数の人に対して商品やサービスを宣伝すれば広告宣伝費として処理できます。

また、特定の人に対するもの(接待飲食費)は交際費として処理され、金額の50%までしか損金算入されないので注意が必要です。

6. オペレーティングリースを活用する

オペレーティングリースとは、一般的に飛行機・船舶・コンテナのリース事業に投資することです。

事業によりますが、1年目に80%程度の大きな損金を作れるというメリットがあります。しかし、リース期間が満了すれば、リースしていたものは売りに出されるので益金が発生します。

つまり、法人保険に加入するのと同様に、利益を繰り延べする方法として利用されるということを覚えておきましょう。

また、オペレーティングリース事業は米ドル建てが一般的であるため、リース期間満了時に為替の影響を受けることや、リースしていたものが売れるかどうかのリスクがあります。

更に、リース料の支払いは1回のみですが原則中途解約ができないので、資金が必要になったときにお金をすぐに動かせないというデメリットもあるため、注意してください。

7. 海外の中古不動産に投資する

オペレーティングリースと同様に出口戦略、出口対策としてよく活用されるのが、海外の中古不動産投資です。

海外の中古不動産は日本とは違い、時間が経過するに従って価値が上がっていくのが一般的です。さらに、4年で減価償却ができるので、人気がある投資なのです。

しかし、家賃収入が期待できる一方で、物件の管理や現地での納税が必要になるため、手間はかかります。

また、当然ですが為替リスクがあり、現地の不動産に関するルールは日本と違うので注意が必要です。

おすすめは退職金

さて、7つの出口戦略、出口対策をご紹介してきましたが、いかがでしたか?

先ほど少しお話しましたが、活用しやすく人気の出口戦略、出口対策としてよく挙げられるのが退職金です。ここからは、出口戦略としての退職金に焦点を絞って説明していきます。

損金算入できる金額が大きい

退職金は損金に算入できるという点で法人保険の出口戦略、出口対策としてよく利用される手段ですが、さらに損金に算入できる金額が比較的大きくできるという点で優れています。

ただし、覚えておきたいことは損金に算入できる退職金の額は「同じ業種・同じぐらいの規模の会社と同等程度の退職金まで」ということです。あまりにも高額な金額だと損金算入できないので注意しましょう。

「同じ業種・同じぐらいの規模の会社と同等程度の退職金まで」を調べることは難しいです。そのため、損金に算入できる適正な退職金額を算出するために「功績倍率法」がよく利用されます。

役員退職金額 = 最終報酬月額 × 役員としての在任年数 × 功績倍率

「功績倍率」というのは、役職によって異なりますが、経営者の場合は「3.0」が妥当とされています。

具体的には、経営者で最終報酬月額が100万円、役員としての在任年数が30年であれば、損金算入できる退職金額は、以下の通りとなります。

100万(最終報酬月額)×30年(役員としての在任年数)×3.0(功績倍率)=9,000万円

個人が受け取る際は退職所得控除が適用になる

法人保険の出口戦略、出口対策としての退職金を受け取ると、「退職所得」として個人の課税対象になります。

しかし、退職金にかかる税金には「退職所得控除」があり、一定の額を退職金の金額から差し引くことで税金の負担を抑えることができます。

退職所得の計算式 =(退職金―退職所得控除)× 1/2

| 勤続年数(A) | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×A(80万円に満たない場合には、80万円) |

| 20年超 | 800万円+70万円×(A-20年) |

たとえば40年働き、1億円の退職金を受け取ったとしましょう。

①退職所得控除は、以下の通り。

800万円+70万円×(40年-20年)

=800万円+1,400万円

=2,200万円

②退職所得は、以下の通り。

(1億円-2,200万円)×1/2=3,900万円

最終的に3,900万円に所得税・住民税の税率をかけた金額を納税します。

このように、役員報酬で法人から個人にお金を移す場合は、退職金を受け取った個人は所得税や住民税を支払う必要があるのです。

仮に先程の例で所得税・住民税が合計で50%の税率だとすれば、約1,950万円が納税額となります。

1億円の退職金に対し、約1,950万円の納税で残りの8,050万円のお金を手元に残すことができるでしょう。

住民税は一律10%ですが、所得税は最高税率45%なので、役員報酬を受け取るときに最大で半分以上の税金を納める必要があります。

しかし、あくまで「退職所得」に対しての半分で、退職金額そのものの半分というわけではない点を覚えておきましょう。

受け取るときの税制面も考えると、法人保険の出口戦略、出口対策として退職金の準備に充てることを検討してみてはいかがでしょうか。

返戻金を使う以外の出口戦略、出口対策

先ほどまでは、解約返戻金や満期返戻金をなにかに充てたり、投資の資金にしたりするという出口戦略、出口対策を紹介しました。

ここでは、返戻金を使う以外の出口戦略、出口対策を紹介します。

既存資産を利用した出口戦略、出口対策

法人保険の解約返戻金として戻ってきた資金を投資する方法で損金を作り出すことも出来ますが、貸倒損失や固定資産の除去損、棚卸資産の評価損などを計上して損金を作り出す方法もあります。

これは、すでに手元にある資産を損金として算入し、返戻金の金額分増えた益金を減らすことになります。

注意点として、貸倒損失や棚卸資産の評価損などは、損金として計上が認めれられるケースと認められないケースがあるので、その都度条件をよく確認しましょう。

分割契約による出口戦略、出口対策

こちらは、解約返戻金を何かに使うという戦略ではなく、解約返戻金の使い道を少しでも調整しやすくする方法です。

1本で法人保険契約をするのではなく、分割で2、3本の法人保険に契約する方もいらっしゃいます。分割することで、1つは退職金用の資金、もう1つは設備投資用の資金と、解約返戻金の管理がし易くなるのです。

注意しておきたい点としては、商品よって高額の保険に加入すると大口割引が適用され保険料が多少下がったり、返戻金が少し多くなったりすることがあります。

そのため、見込んでいたよりも損金算入額が少なくなったり、解約返戻金を受け取ったときの課税額が増えたりする可能性があるでしょう。

大口割引がきく保険金額は保険会社によって異なるものの、3,000万円、5,000万円、7,000万円、1億円という区切りを設けている印象です。

覚えておきたい最重要事項

これまでお伝えしてきたように、法人保険の出口戦略、出口対策は様々です。

詳しいことは法人保険に詳しい担当者に相談することおすすめしますが、ご自身でも出口戦略、出口対策についての知識を身につけておけば、提案をただ受け入れるだけではなく、今後の経営方針に沿った出口戦略、出口対策を選ぶことができるはずです。

最後に、法人保険の出口戦略、出口対策を検討する上で知っておいた方が良いことをお伝えします。

解約返戻金を受け取るタイミングは「年」ではなく「月」でみる

法人保険の出口戦略、出口対策を考える際のポイントは、「解約返戻金をいつ受け取るか?」ということですが、「月別返戻率」を確認するようにしましょう。

以下は、ある法人保険商品の解約返戻率を抜粋したものになります。

| 経過年数 | 解約返戻金率 |

|---|---|

| 5年1カ月目 | 89.0% |

| 5年2カ月目 | 88.7% |

| 5年3カ月目 | 88.4% |

| 5年4カ月目 | 88.1% |

| 5年5カ月目 | 87.8% |

| 5年6カ月目 | 87.5% |

| 5年7カ月目 | 87.2% |

| 5年8カ月目 | 86.9% |

| 5年9カ月目 | 86.4% |

| 5年10カ月目 | 86.0% |

| 5年11カ月目 | 86.5% |

| 5年12カ月目 | 85.0% |

月別の解約返戻金率を見ていただくと、5年1カ月目の返戻金率が一番高くなっています。

法人保険は、解約を考えている年のなかでも最も返戻率が上がるタイミングを見計らって解約するのが良いでしょう。

一般的に保険商品の案内時に担当者から提示される提案書には、年別の解約返戻率が記載されたものを見せられると思いますが、請求をすれば月別で提示してもらうことができます。

保険のプロに相談する際の注意点

これまで7つの出口戦略、出口対策をご紹介してきましたが、いかがでしたか?最適な出口戦略、出口対策は見つかったでしょうか?

繰り返しになりますが、法人保険に加入する際には出口戦略、出口対策をどのようにするかあらかじめ計画的に考えておく必要があります。

その際、必ず注意しておきたいことは、「出口戦略、出口対策を顧客の状況に合わせて提案してくれる担当者に出会えるかどうか」という点です。

法人保険を案内するファイナンシャルプランナーや保険代理店のスタッフが信頼できる人間かどうかを確認するためには、

- 「決算書などの財務諸表を理解できるか」

- 「税務申告書を理解できるか」

- 「社会保険や労働保険の仕組みを知っているか」

- 「法令や業界ルールを遵守しているか」

- 「法人保険以外の金融商品の知識があるか」

といった点を確認してみると良いでしょう。経営者と同じ立場で会話ができない担当者には、大きな金額を任せるべきではありません。

一方で、経営者自身も法人保険についての知識を身につけておくと、後々のトラブルを未然に防ぐことができます。

当サイトでは、出口戦略、出口対策だけに限らず、法人保険による税金対策や時事に合わせた国税庁からの発表などについても解説しています。

ぜひ当サイトを活用して法人保険に関する知識を吸収していただければと思います。

法人保険比較.netの

専門家マッチングサービス

- 法人保険を経営に活用したい

- いま加入している保険を見直したい

- 退職金制度や福利厚生を導入したい

- 事業承継や相続について考えたい

- 税金対策や財務戦略を相談したい

法人領域を専門とするコンサルタントが、業界の傾向や各種法規も踏まえて

"無料"で貴社に最適な保険プランを提案します。