法人の節税は、法人税の基本的な仕組みを理解し、正しく対策を行うことが大切です。

ただし、節税対策を考える際には、適用できる制度や計上方法を誤ると、税務調査で指摘されるリスクがあるため注意が必要です。

誤った節税対策を行ってしまうと、後から修正申告が必要になったり、予期せぬ税負担が発生する可能性もあります。

この記事では、法人税の基本的な仕組みと合法的な税負担の軽減方法を解説します。節税と脱税・租税回避の違いを明確にしながら、企業経営に役立つ正しい節税対策をわかりやすく説明します。

法人の節税とは?基本的な考え方を理解しよう

会社を経営する上で、税金は避けて通れない問題です。賢く税金を減らすために、法人税の基本的な仕組みと、節税・脱税・租税回避の違いをしっかり理解しておきましょう。

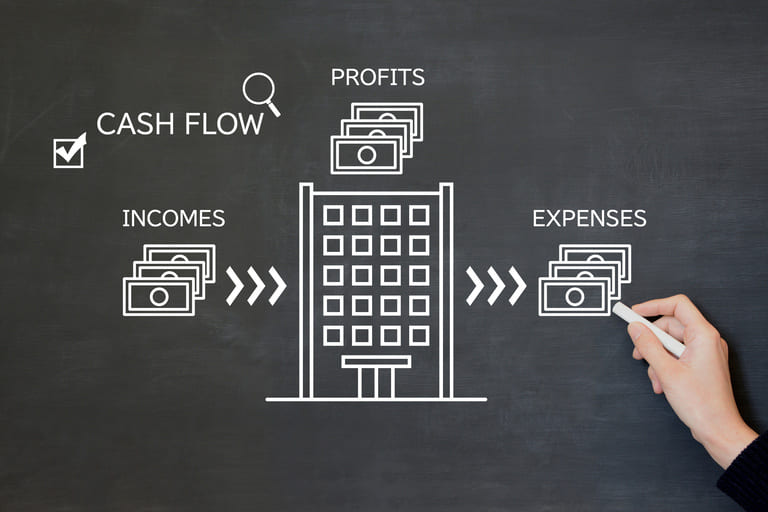

法人税の仕組みと課税対象

法人税は、法人の所得に課される税金です。所得は収入から費用を差し引いた金額で決まります。

収入には、商品やサービスの売上、資産の売却益などが含まれます。一方、費用には原材料費や人件費、減価償却費などがあります。

これらをもとに「収入 − 費用」の計算を行い、課税所得に税率を掛けたものが法人税額となります。

法人税の納税義務者には、「内国法人」と「外国法人」があります。内国法人はすべての所得が課税対象ですが、外国法人は日本国内で得た所得のみが対象となります。

| 区分 | 具体例 | 課税対象 |

|---|---|---|

| 内国法人 | 株式会社、合同会社、医療法人 | すべての所得 |

| 外国法人 | 日本国内に支店を持つ海外法人 | 日本国内の所得のみ |

法人税の税率は原則として23.2%ですが、資本金1億円以下の法人については、所得800万円以下の部分には15%の軽減税率が適用されます。

このように、企業の規模によって税率が異なるため、自社に当てはまる税率を把握しておくことが大切です。

節税と脱税・租税回避の違い

節税・脱税・租税回避は、それぞれ異なる意味があります。

| 区分 | 定義 | 具体例 | 違法性 |

|---|---|---|---|

| 節税 | 法律で認められた方法で税負担を軽減する | 役員報酬の調整、設備投資の活用 | なし |

| 脱税 | 所得を隠したり、架空の経費を計上する | 売上の未申告、架空の経費計上 | 違法 |

| 租税回避 | 法律の抜け穴を利用して課税を回避する | 税率の低い国に法人を設立 | グレーゾーン |

節税は法律の範囲内で税負担を軽減する方法であり、企業経営において有効な手段の一つです。

一方、脱税は明確に違法な行為であり、発覚すれば罰則が科されます。

また、租税回避は法律上の規定を活用して税負担を抑える手法ですが、税務当局に認められない場合、追徴課税を求められることもあります。

適切な節税を行えば、企業の資金繰りを改善し、経営の安定につながります。しかし、法律に違反すると罰則の対象となるため、正しい知識を身につけ、慎重に判断することが大切です。

法人が活用できる主な節税対策

法人の節税にはさまざまな方法があります。適切な制度を活用すれば、税負担を軽減し、資金繰りを安定させることが可能です。

- 退職金を損金計上する

- 法人保険を活用する

- 福利厚生制度を利用する

- 欠損金を繰り越す

以下で、それぞれの方法を簡潔に解説します。

退職金を損金計上する

法人が従業員や役員に退職金を支払うと、その金額を経費(損金)として計上できます。経費として扱える分、利益が減るため、結果的に法人税の負担が軽くなります。

例えば、年間の利益が1,000万円の会社が500万円の退職金を支払った場合、課税対象となる利益は1,000万円ではなく、差し引き500万円になります。

このように、退職金を計上することで法人税を抑えられるのです。

また、退職金を受け取る個人にとってもメリットがあります。通常の給与に比べて、退職金には「退職所得控除」が適用され、税負担が軽減される仕組みです。

ただし、勤続5年以下の退職者には優遇措置が適用されず、過剰な退職金は税務上認められません。退職金の金額や支給タイミングを事前に計画することが大切です。

法人保険を活用して損金に算入する

法人保険に加入すると、保険料の一部または全額を損金に算入できるため、法人税の負担を軽くできます。また、解約返戻金を退職金や福利厚生に活用することも可能です。

ただし、毎月の保険料支払いが発生するため、資金繰りへの影響を考慮する必要があります。また、2019年の税制改正により、一部の保険は損金算入の範囲が制限されている点には注意が必要です。

福利厚生制度を活用して経費にする

従業員の福利厚生費を適切に計上すれば、法人税の負担を減らせる上、従業員の満足度も高められます。

たとえば、社宅の提供費用、交通費、出張手当、慰安旅行の費用などは、福利厚生費として経費計上ができます。

福利厚生制度を適切に活用することで、企業は税負担を軽減でき、従業員の働きやすい環境も整えられます。結果として、企業の経営基盤を強化し、従業員の定着率向上にもつながるでしょう。

欠損金を繰り越す

法人が赤字になった場合、その損失(欠損金)を将来の黒字と差し引くことで、法人税の負担を軽くできます。青色申告法人であれば、最大10年間の繰り越しが可能です。

例えば、1,000万円の赤字が出た場合、その年度の確定申告で欠損金として申告しておけば、翌年に1,500万円の黒字が出た際に、その1,000万円を控除できます。結果として、法人税の課税対象は500万円となります。

赤字が出た年に適切に申告しておくことが、翌年以降の税負担を抑えるために重要です。事業の収支は年度ごとに変動するため、欠損金の繰越制度を活用し、負担を軽減しましょう。

法人の節税でよくある失敗例

節税は企業経営において重要な課題ですが、適切な方法で行わないとかえって経営を圧迫する原因になります。

以下では、法人経営者がよく陥りがちな節税の失敗例を詳しく解説します。

経費を増やしすぎて資金繰りが悪化する

節税のために必要のない経費まで増やすと、手元の資金が減り、事業運営に支障が出ることがあります。

例えば、高額な事務所を借りると家賃を経費として計上できますが、代わりに手元の現金が減るため、経営を圧迫しかねません。

また、設備投資や広告費を増やせば、利益を抑えられるものの、すぐに回収できるとは限りません。支出が先行すると資金繰りが厳しくなり、結果的に経営が不安定になることもあります。

節税を考えるときは、税負担の軽減だけでなく、資金の流れも見ながら無理のない範囲で判断することが大切です。

法人保険を使った節税が逆効果になる

法人保険を利用した節税は、運用によっては想定通りの効果が得られない場合があります。

法人保険は保険料を経費として計上できるため、節税対策として活用されることが多いです。しかし、毎月の保険料負担が大きくなると手元資金が減少し、キャッシュフローが悪化する可能性があります。

また、解約返戻金が期待より少なくなることもあります。法人保険の解約返戻率は一定期間を過ぎると低下するため、解約のタイミングによっては払い込んだ金額を下回ることもあります。

保険を活用した節税を検討する際は、長期的な資金計画を立て、無理のない範囲で加入することが大切です。加入の仕方によっては資金繰りが悪化する可能性があるため、慎重な判断が求められます。

無理な節税対策が税務調査の対象になる

税金を抑えようと無理な節税をすると、悪意がなくても税務署に疑われることがあります。税務署は企業の決算を厳しくチェックしており、不自然な経費計上や利益の圧縮が見られると、税務調査が入る可能性が高まります。

特に、以下のような行為は税務署のチェック対象になりやすいので注意が必要です。

- 事業とは無関係な高額な経費を計上する

- 売上や利益の急激な変動を生じさせる

- 毎年ギリギリの利益で申告する

税務調査が入れば、追加の税金の支払いだけでなく、延滞税やペナルティが発生する可能性があります。

このように、無理な節税対策を行うことで税務署のチェックを受けるリスクが高まりますが、それがさらに行き過ぎると、単なる調査だけでは済まなくなる可能性もあります。

行き過ぎた節税が脱税とみなされる可能性もある

節税の範囲を超えた行為は、単なる「調査対象」ではなく「違法行為」として扱われるリスクがあります。利益の圧縮が度を超えると、節税ではなく脱税と判断され、企業にとって深刻な問題となります。

たとえば、売上を実際よりも少なく申告したり、架空の経費を計上したりすることは、単なる節税ではなく法律に違反する行為です。

本人に悪意がなかったとしても、結果的に不正が発覚すれば追徴課税だけでなく、企業の信用にも大きな影響を与えます。最悪の場合、経営者自身が刑事責任を問われるケースもあります。

税務対策を行う際は、「節税」と「脱税」の境界線を正しく理解することが重要です。目先の税負担を減らすことばかりを考えず、長期的な視点で適切な方法を選択しなければなりません。

節税を考えるなら税理士に相談すべき理由

法人の節税は経営に役立ちますが、税制は複雑で誤ると税務調査の対象になるリスクがあります。正しく節税するためには、税理士に相談するのがベターです。

税法は頻繁に改正され、自己流の節税対策では意図せず違法になったり、かえって税負担が増えたりする可能性があります。特に法人保険の活用や退職金の損金計上などは、適切な知識がないと逆効果になりかねません。

専門家のサポートを受けることで、最新の税制に基づいた適切な節税対策が可能になります。特に税理士は税務の専門家として、具体的なアドバイスを提供し、経営に影響を与えない範囲での節税をサポートしてくれます。

税理士に相談しなくても節税は可能ですが、誤るとリスクが大きいため、専門家のアドバイスを活用しながら慎重に進めるのが賢明です。

まとめ

今回は、法人税の基本的な仕組みと、適切な節税対策について解説しました。

法人税の計算方法や課税対象を理解し、法律の範囲内で節税を行うことは、企業の資金繰りを安定させるうえで欠かせません。しかし、誤った節税対策を取ると、税務調査のリスクが高まり、予期せぬ税負担が発生する可能性があるため注意が必要です。

また、節税を考える際には、短期的な税負担の軽減だけでなく、財務状況や事業の成長を踏まえた長期的な視点が求められます。経営の安定を維持するためにも、税理士などの専門家に相談しながら、自社に合った適切な節税対策を検討しましょう。

法人保険比較.netの

専門家マッチングサービス

- 法人保険を経営に活用したい

- いま加入している保険を見直したい

- 退職金制度や福利厚生を導入したい

- 事業承継や相続について考えたい

- 税金対策や財務戦略を相談したい

法人領域を専門とするコンサルタントが、業界の傾向や各種法規も踏まえて

"無料"で貴社に最適な保険プランを提案します。