このところ、世界的な異常気象により各地で天災による被害が発生しています。

日本でも災害多発により多くの保険金支払いが発生し、2021年1月より火災保険が値上がりするとのニュースが話題になっています。

火災保険は法人・個人問わず資産を幅広く守るための損害保険ですが、特に法人向けの企業火災保険分野では、保険会社により様々な商品・サービスが提供されています。

この記事では、法人向け火災保険の一般的な補償内容を解説。また、加入する際の注意点や、保険料を抑えるポイントも合わせて説明していきます。

当記事の監修者:西岡 秀泰

- 社労士資格

- FP2級

- 生損保各種販売資格

生命保険会社に25年勤務。また、子供英会話教室(SCの中の教室に特化)の東日本本部長代理(所属員600名)として、2年間マネジメント全般を担当。直近は、社会保険労務士として日本年金機構・相模原年金事務所の年金相談員として週2回程度勤務。

現在では、社会保険労務士として活動するとともに、日本年金機構・年金事務所の相談員業務を受託。また金融全般(特に生命保険と公的年金)、人事・労務、マネジメントをテーマにライティング活動中。

西岡社会保険労務士事務所 http://anshin-roumu.com/

火災保険とは?会社の施設・財産の損害を守る保険

火災保険は、火災が発生した際に建物やその中にある収容物が燃えてしまった場合の損害を補償するのがそもそもの起源です。

しかし、火災以外にも様々なリスクに対応できるように補償内容が発展してきました。

法人の場合、事務所や倉庫、設備、商品などの企業資産に損害が発生した場合に、その損害を総合的に補償するのが火災保険となります。

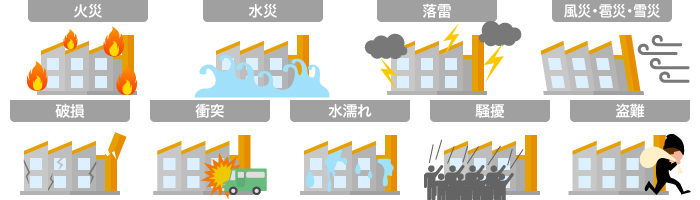

補償の対象になる損害は天災や事故によるもの

火災保険で補償されるリスクは、火災の他、落雷、破裂・爆発、風雪災などです。

また、水災、盗難、電気的・機械的事故、偶然の破損事故など補償範囲を広げることが可能。騒擾(集団で騒ぎを起こすこと)なども補償ケースに含まれています。

火災保険の補償範囲

具体的な損害ケースを挙げると、

- テナントビル内の隣接店舗で火事が発生、自社店舗の設備・商品が消失。

- 台風による強風で、自社オフィスビルの屋根が破損。

- 自社ビルに自動車が衝突、ビルのエントランスが破損。

- テナントビル内で排水パイプが破裂、自社店舗の天井から水漏れし店内商品が濡れた。

など。

火災保険には、補償されるリスクを列挙して補償するタイプの火災保険と、免責事項以外のリスクを全て補償するというオールリスク型の火災保険とがあります。

一般的には後者の方が補償範囲が広くなるため、漏れなく備えておきたい法人の方はオールリスク型の火災保険がおすすめ。

最近は異常気象により洪水をはじめとした天災事故が多発しており、必要に応じて補償リスクの選択を行うことが重要です。

「包括契約」で複数の物件もまとめて契約可能

法人の場合、特に製造業では本社の他に日本各地に工場があるなど、複数の物件が存在するかと思います。

一般的に法人向けの企業火災保険では、このような複数の物件を包括契約で一契約にまとめて加入することもできます。

物件ごとに別々に契約すると保険の期日管理も大変ですし、何よりも補償内容が契約ごとにバラバラとなってしまうため、管理に手間がかかるでしょう。

法人の企業リスク管理の観点からは、包括契約として一契約にまとめて火災保険に契約することをおすすめします。

火災保険では地震による損害は対象外!

法人向けの企業火災保険では、天災による事故は一般的に補償の対象になりますが、地震・噴火・津波による事故は対象外となっています。

地震・噴火・津波への補償(3つの補償はセットになっており、地震保険と称します)が必要な場合は、別途地震保険特約を付帯しなければいけません。

ただし、法人向け火災保険の場合、この特約は必ずしも希望通りに付帯できないこともあるため、注意が必要です。

住宅向けの火災保険では、地震保険に漏れなく加入することができますが、これは日本国が最終的に国の財源で補償するために可能となっています。

これに対し、法人向け企業火災保険の地震保険は、国によるバックアップがなく、損害保険会社が自ら補償しなければいけません。

そのため、広域災害については保険会社のキャパシティ上、補償の提供に限界があるのです。こういった理由から、法人向けの火災保険では希望通りの地震保険特約が付帯できないケースが起こりえることは覚えておきましょう。

従業員の借り上げ社宅も法人が保険加入すべき?

従業員の借り上げ社宅については、必ずしも法人が加入する必要はありません。

法人が借り上げている社宅について、建物に関しては家主(賃貸物件の所有者)が火災保険に加入します。

実際に居住する従業員は、自らが所有する家財に対して火災保険を付保するだけ。ただし、ここで重要なのは、この火災保険に「借家人賠償責任特約」と「個人賠償責任特約」を付帯する必要があることです。

たとえば、ボヤを起こして壁を焦がしてしまうなど、家主に現状のまま建物を返せないことによる家主に対する賠償責任を補償するもの。

たとえば、マンションなどで水漏れにより階下の住人の部屋を水浸しにしてしまうなど、第三者に対する賠償責任を補償するもの。

個人賠償責任保険に別途加入されている場合は、この特約は不要です。

従業員が加入すべき家財に対する火災保険は、法人が契約者(被保険者は入居者を指定)になっても、入居者個人が契約者になっても問題ありません。

ただし、法人が契約者となる場合は、入居人に対するフリンジベネフィットとみなされ、給与の上乗せ扱いになります。経理処理上その分の所得税が加算されることになるため、注意が必要です。

おすすめの法人向け火災保険を紹介

火災保険の基本を踏まえた上で、実際の具体的な火災保険商品について見てみましょう。

ここでは、おすすめの火災保険を5つ取り上げました。

おすすめの法人向け火災保険 比較表

※横スクロールできます。

|

商品名

|

補償範囲

(補償を 全てつけた 場合) |

補償内容

|

特約/

追加の保険 |

補償されない

場合 |

補足

|

|---|---|---|---|---|---|

| 三井住友 海上火災 「ビジネス キーパー」 (一般物件用/ 工場物件用) |

火災、風災、水災 水濡れ、衝突、 騒擾、盗難、破損 |

・臨時費用 ・残存物片付費用 ・地震火災費用 ・損害防止費用 ・修理付帯費用 など |

・地震保険 ・敷地内屋外物件 追加補償特約 など |

・雨などの吹込み ・敷地内の家財の 事故による損害 など |

休業損害も 選択加入 できる。 |

| 東京海上日動 「企業総合保険」 (財産補償条項) |

火災、風災、水災、 水濡れ、衝突、 騒擾、盗難、破損 |

・修理付帯費用 ・先火見舞費用 ・地震火災費用 など |

・地震危険補償特約 ・臨時費用補償特約 ・借家人賠償責任 補償特約 など |

・雨などの吹込み ・自然な風化など |

休業損害は、 「休業補償条項」 に加入が必要。 |

| 損保 ジャパン 日本興亜 「ビジネス オーナーズ」 (一般物件用) |

火災、風災、水災、 衝突、水濡れ、 騒擾、盗難、破損 |

・修理付帯費用 ・先火見舞費用 など |

・地震火災補償特約 ・ビル総合特約 など |

雨などの吹込み など |

財物損害、 休業損害の 両方を補償。 |

| セコム 損害保険 「普通火災保険」 (一般物件用) |

火災、風災、水災、 衝突、水濡れ、 騒擾、盗難、破損 |

・臨時費用 ・残存物 片付費用 ・地震火災費用 など |

・地震保険 ・休業損失補償特約 ・店舗賠償責任 補償特約 など |

・自然な風化 ・機能に支障が ない損傷 など |

休業補償は、 一部特約で カバー。 |

| 楽天損害保険 「普通火災保険」 |

火災、風災、水災、 衝突、水濡れ、 騒擾、盗難、破損 |

・臨時費用 ・残存物 片付費用 ・地震火災費用 ・損害防止費用 ・修理付帯費用 など |

地震保険 (希望しない場合 を除き、火災保険 と同時に加入) |

・保険契約者の 故意の過失 ・自然な劣化など |

休業補償は、 「店舗休業保険」 などに加入が 必要。 |

上記の表の通り、保険商品によって、財物の損害のみが補償されるものや、損害によって休業した場合の損害についても補償されるものがあります。

たとえば、店舗経営をしておらず、仕事場として持っているオフィスに保険をかけたい場合などは、休業補償は特に必要ないと考える方もいるかと思います。そうしたときには、財物損害のみの火災保険を選択すると良いでしょう。

自社のニーズに合わせて、補償内容や特約・オプションの必要性を吟味し、自社に最適な保険商品を選ぶことがおすすめです。

法人向け火災保険に加入する際の手順と注意点

法人が企業火災保険に加入する際には、以下の手順に従い火災保険加入の手続きを行うことになります。

補償の対象にする物件・財物の決定

法人が企業火災保険に加入する場合、まずは資産の査定・評価が必要になります。

つまり、どのような物件・設備・収容物があって、その資産価値がいくらくらいなのかということの把握です。

また、法人が所有する資産の規模が大きい場合には、保険会社の調査員が保険条件(補償内容や保険料率)を検討する際の必要情報入手のために、事前に現場をチェックしなければいけないこともあります。

「評価基準」の決定

評価基準とは、火災保険で補償される保険金額を設定するために、保険の対象となる資産の評価額を決めることです。

火災保険で付保する資産の金額算出基準には、下記の2つがあります。

- 再調達価額(新価)

- 時価額

再調達価額(新価)は資産を新品で調達する際の価格、時価額は原価償却を加味した価値を言います。このどちらかの価格に基づいて、火災保険の保険金額を決定します。

一般的には、事故の際に現状復帰するには新品に取り換える必要がある場合がほとんどなので、再調達価額(新価)ベースで火災保険を契約することがおすすめ。

ただし、中古品の流通マーケットがあり、新品に変えなくても現状復帰できる可能性が大きいということであれば、時価額ベースで火災保険に契約しても良いでしょう。

この際、評価基準の設定が不適切であると、事故の際に保険金が満額支払われないケース(比例填補と呼ばれます)が発生します。

こういったケースを防ぐため、費用は別途かかりますが、法人向けの資産評価を専門に行う会社に資産査定をしてもらうのも1つの手でしょう。

「免責金額」の決定

免責金額とは、自己負担金のことです。法人の資産に損害が起こっても、免責金額の範囲分は法人が負担することになります。

火災・落雷の場合には免責金額ゼロの場合もありますが、一定額の免責金額が設定されることが一般的です。

補償と保険料のバランスに注意

火災保険の補償内容は充実しているに越したことはありませんが、法人の場合、保険料が非常に高くなってしまうのも困りものです。

保険料を下げる方法としては、補償内容を一部削ったり、免責金額を増やすことが考えられます。

たとえば、高台にある物件で近くに河川もない場合に水災を補償対象から外すというのも一つの手です。

また、一定金額の損害は自己負担で許容し、企業財務上インパクトのある損失を火災保険で補償したいという考えのもと、免責金額を高めに設定するといったことも有効です。

ファーストロス契約も要検討

複数の物件を持っている法人の方は、「ファーストロス契約」で火災保険に加入するのも良い方法です。

ファーストロス契約とは、損害額の上限を指定することによって保険料を削減することを指します。

たとえば、法人が企業包括契約で所在地の異なる複数の物件を対象にしており、それぞれの建物に対する損害補償額が1億円だとします。

この場合、トータルで5億の損害額が補償されることになりますね。

しかし、一度に複数の物件が罹災する事態はあまりないでしょう。そのため、保険金の支払い限度額を損害補償額の総額5億円より低く設定しても、補償としては十分だと考えられます。

そうすることで保険料を低く抑えることができ、法人の保険料負担も減るのです。

ただし、事故の際に火災保険で補償されなかったり、補償されても保険金がわずかしか支払われなかったりということになると、何のための火災保険かということにもなりかねません。

補償の削減は、リスクの実態を考え慎重に行うことが大切です。

また、最近の法人向け火災保険は保険会社が様々な商品を提供しています。複数の見積もりをとって比較すると安い法人向け火災保険が見つかるため、まず複数の火災保険を扱っている保険代理店に相談してみましょう。

まとめ:思いがけない高額な損害を受ける前に必ず検討を

法人の経営上、企業のリスクマネジメントととして、資産を保全することはとても重要です。

企業資産は様々なリスクに晒されており、これを補償するものが法人向け火災保険になります。

リスクを自分で保有するという考え方もありますが、リスクを定量化して自前で備えるということは困難。

火災保険料は経費として損金算入もできるため、可能な限り火災保険にリスク転嫁することをおすすめします。

なお、法人向け火災保険の契約に際しては、補償内容の選択に十分な検討を行い、保険料とのバランスを考えながら適切な内容で加入することが必要です。

損保ジャパン日本興亜、共栄火災など、法人向けの火災保険を取り扱っている損害保険会社は多々ありますが、保険代理店などで複数の保険商品を一括で見積もりをすることで、最適な保険料のものが見つかるでしょう。

すでに火災保険に加入している法人の方も、適宜見直しを行い、適切な金額でリスクに備えることをおすすめします。

法人保険比較.netのコンサルタント無料紹介

サービス

法人保険比較.netでは、法人保険の専門家と連携した無料相談サービスを提供しています。

- 経営に生命保険や損害保険を役立てたい

- いま加入している保険を見直したい

- 退職金制度や福利厚生を導入したい

- そろそろ事業継承や相続について考えていきたい

- 税金対策や資産運用など包括的な相談がしたい

法人保険は単なるリスクヘッジだけではなく、企業の財務強化や競争力向上など様々なメリットがある経営ツールです。事実、中小企業から大企業まで多くの法人が保険を活用しています。

ただし、保険は個々に最適なプランを立てなければ効果を発揮しません。法人保険を最大限活用するためには、経営や各種法規への理解が深いコンサルティングに相談することが重要です。

当サイトでは、法人領域を専門とする保険のプロを"無料"でご紹介します。

経営者や企業担当者の方は、ぜひお気軽にご登録ください。