オフィス機器や医療機器、現金や商品・在庫に保険をかけられる動産総合保険。

どんな企業であれ、大型コピー機などの高価な電子機器や商品在庫を所持しているため、動産総合保険の加入を考えたことがある方もいるでしょう。

実際、動産総合保険を検討する企業は多いです。しかしその一方、お悩みの声も多く聞こえてきます。

「動産総合保険と火災保険は似ているけど、どっちに入ればいい?」

「どれくらいの保険金額を設定するべき?」

「支払う保険料の相場ってどれくらい?高すぎるのはちょっと…」

そこで今回は、動産総合保険について、補償内容や火災保険との違いなどの基本情報に加え、補償される事故ケース例、保険金・保険料の相場についても説明していきます。

動産保険加入を検討するべき企業や、加入する際の注意点についても紹介しているので、入るべきか悩んでいるという企業の方は、ぜひチェックしてみてください。

記事監修した保険のプロ:

40代/男性

- AFP

- トータル・ライフ・コンサルタント(生保協会認定FP)

- 個人情報保護士

外資系大手保険会社での営業経験を活かし、生保・損保問わず企業向けに保険提案を行っている。保険商品だけでなく、金融商品・税金に関する知識は幅広く、お客様からの紹介が後を絶たない。

法人向けの動産総合保険 対象となる動産の種類

動産総合保険は、その名のとおり企業の動産に対する損害を補償する保険。

損害を受けた物そのものに対する補償金だけでなく、被害を受けた物を片付ける費用や、損害防止のための費用も補償されます。

対象となる動産は保険商品によって若干異なりますが、一般的には以下の通りです。

什器は、たとえばパソコンやコピー機などの事務用機器や電気機器、エアコンや冷蔵庫などの備品が該当します。 また、医療法人であれば、検査機などの医療用設備も対象です。

動産総合保険に加入すると、これらの動産について、使用中はもちろん、動産の種類によっては展示中や保管中、運搬中などの状態でも補償が可能となります。切れ目のない補償ができるため、非常に有用性の高いと言えるでしょう。

一方、対象とならない動産は、以下のようなものが挙げられます。

対象外の動産

- 自動車、船舶、航空機などの車両 →自動車保険や船舶用の保険など、専用の保険に加入が必要

- 工場内の据付機械 →機械保険などに加入が必要

- 加工、製造中の動産 →火災保険や物流総合保険などに加入が必要

これらの対象外の動産は、それぞれを対象とした別の保険で補償することになります。

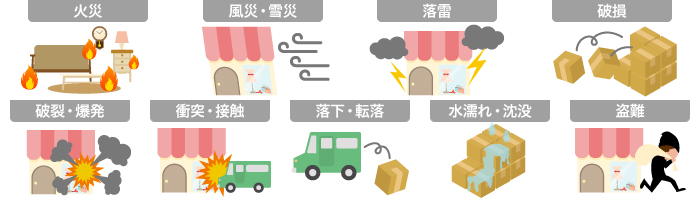

保険の対象となる事故・損害のケース

動産総合保険の対象となる損害のケースとは、対象物の使用中、保管中、運送中、展示中の事故です。(動産の種類によって、補償がされないケースもあります。)

また、損害の原因としては、下記のような災害によるものが動産総合保険の対象となります。

一方、動産総合保険の対象とならない損害には、以下のような損害が挙げられます。

対象外のケース

- 地震、噴火、またはこれらに起因する津波・火災による損害

- 自然の消耗、または性質によるかび、さび、変色、変質、虫喰い、ねずみ喰い

- 故意または重大な過失

- 明らかな瑕疵(かし)

- 戦争、変乱、テロ

- 国または公共団体の公権力の行使(差し押え、没収など)

- 詐欺、横領

- 置き忘れ、紛失

- 核燃料物質の特性に起因する汚染

- 保守不完全、製造上・性質上・設計上の欠陥により生じた事故

注意!地震と水災は保険対象外

動産総合保険で注意すべき点は、地震や噴火に起因して起こる災害が対象外であること。

地震による損害は、企業向け火災保険の地震特約でのカバーが必要となります。

また、水災による損害も、基本的には補償の対象外です。ただし、保険会社によっては特約で水災を補償できる商品もあるので、各保険内容の補償対象をよく確認しましょう。

特約でも水災を補償できない場合には、企業向けの火災保険への加入が必要になるでしょう。

動産総合保険の対象外の損害ケース

動産総合保険の補償対象外となる地震や水災による損害ですが、具体的にどのような損害例が挙げられるのか、確認してみましょう。

事故例

- 地震による火災によって、事務所内のオフィス家具や現金が損害を受けた。

- 台風による豪雨で、近くの川が氾濫。会社の床の上まで浸水し、デスクや書類棚が水浸しになった。

- 豪雨により、店舗の裏山で土砂崩れが発生。店舗内に土砂が流れ込み、商品や在庫が損害を受けた。

上記のような事故例では、一般的な動産総合保険では補償がおりません。

近年、全国各地で地震や台風・豪雨による洪水の被害が深刻です。特に洪水被害ですが、2018年の被害は甚大でした。台風が来るたびにニュースで取り上げられていたのを覚えている方も多いと思います。

万が一、事業所が洪水の被害に遭った場合、事務機器はほぼ故障するほか、通常業務に復興するための清掃費用などもかかり、被害額は相当なものになります。

過去に洪水などが発生した地域、もしくは今後危険が見込まれる地域は、水災の特約もしくは火災保険への加入を十分に検討しましょう。

関連:「法人向け火災保険の保障内容と代表的な会社を徹底解説!」

動産総合保険と火災保険との違い

先ほどの動産総合保険の補償ケースを見て、「企業向けの火災保険と似ている」と思った方がいらっしゃるかもしれません。

確かに、動産総合保険と火災保険は、非常に似ています。火災保険も、火災や風災、衝突や盗難などによる損害を補償する内容です。

それならば、「動産総合保険に入るよりも、水災がカバーされ、地震特約も備えられている火災保険を選ぶ方がいいのでは?」と思いますよね。

しかし、動産保険と火災保険ではいくつか違いがあり、場合によっては動産総合保険のほうが適しているという場合もあるのです。詳しく見ていきましょう。

違い① 動産総合保険は個別契約が可能

まず、動産総合保険の場合、補償したい動産を個別に契約することが可能です。

これに対し火災保険は、設備装置、機械、什器備品など、カテゴリごとに包括契約する場合や、建物とセットになっている場合がほとんどです。

そのため、特に高額なものだけを保険契約したいという経営者の方は、火災保険よりも動産総合保険のほうが向いていることがあります。

違い② 動産総合保険は補償の上限金額が無い

火災保険の場合、動産に応じて保険金額に上限が設けられています。例えば、現金や小切手、手形などは、火災保険の場合、20万円から30万円ほどが保険金額の上限です。

一方、動産総合保険ではこうした上限は基本的にありません。店舗や事業所内に多額の現金を保管している場合は、動産総合保険を検討してみると良いでしょう。

上記2点の違いをまとめると、動産総合保険は、必要な資産に無駄なく手厚い補償をかけられることがメリットと言えるでしょう。

保険金と保険料の相場

では、ここからは動産総合保険の補償内容について、更に詳しく見ていきましょう。

まずは、補償される保険金と、支払う保険料の相場についてご紹介します。

保険金の種類

動産総合保険で支払われる保険金は、下記の種類があります。

損害保険金

損害についての修理費や、再購入費をもとに計算される、動産総合保険のメインとなる保険金です。

動産総合保険において支払われる保険金額は、契約時の保険の対象物の時価額※に合わせて設定する必要があります。この価額を超えて保険金額を設定したとしても、超過分については支払われません。

※時価額:ものを手に入れたときの価格から、経過年数や消耗を差し引いた分の金額。

また、支払われる賠償金の金額は、主に下記のような形で支払われます。

①契約時に設定した保険金額 > 契約対象の保険価額の場合

保険価額を限度に、下記の式で算出される額を補償。

損害保険金=損害額-自己負担金※

※自己負担金:免責額のこと。契約時に、損害のうち一定の金額までは自己負担するように設定できる。自己負担金の額によって、保険料が割安になる。

②契約対象の保険価額 > 契約時に設定した保険金額の場合

保険金額を限度に、下記の式で算出される額を補償。

損害保険金=(損害額-自己負担金)×保険金額÷保険価額

十分な損害保険金額を受け取りたい場合には、保険金額を対象物の保険価額よりも高く設定しておく方が良いですが、保険金額を高く設定すると、支払う保険料も高くなってしまいます。

そのため、保険代理店の担当者などと相談しながら、価値の高い動産については保険金額を高めに、比較的安価な動産については保険金額をある程度抑えるなどの設定方法を検討してみると良いでしょう。

臨時費用保険金

宿泊費など、事故に伴い発生した臨時出費の補償です。 損害保険金×30%が相場になります。

残存物片づけ費用保険金

事故の際の残存物の片づけ費用の補償です。 実費が支払われますが、損害保険金×10%の上限が相場になります。

損害防止費用保険金

例えば、消化活動のために散布した消化剤の再取得費用などが該当します。 ただし、損害保険金と合わせて保険金額を超える分は、補償されないことが多いです。

その他(特約で補償をつける)

特約で、損害の調査費用や点検費用などの補償も可能です。

なお、動産総合保険において支払われる保険金額については、契約時の保険の対象の時価額に合わせて設定する必要があります。この価額を超えて保険金額を設定したとしても、この超過分については支払われません。

保険料の相場

保険検討において最も重要なポイントである保険料ですが、動産総合保険では、動産ごとの保険金額、保険期間、用途、免責金額などに応じて、対象の動産それぞれに対し保険料が決められます。

そのため、保険料がどれほどになるのかについては、一概にはわかりません。詳しく知りたい場合には、保険会社か取扱代理店による見積書で確認するのがベストです。

しかし、年間保険料の相場の簡単な目安として、動産の販売価格の概ね0.5%~2%ほどとされています。

ざっくりとした金額を知りたいという方は、上記を目安として検討してみてはいかがでしょうか。

保険金が支払われる損害例

ここでは、実際に保険金が支払われる損害例を紹介します。

事故例1

商品を倉庫に輸送し、保管用のスペースに移動していたところ、荷崩れによって商品が破損。損害額について、損害保険金で一部補償された。

事故例2

商品の運送中に、輸送車が衝突事故を起こした。積んでいた商品がすべて荷台から落下し、損害を受けたため、損害保険金で一部補償された。

また、破損した商品が道路に散らばったため、その清掃費用も一部補償された。

事故例3

展示会に、自社が所有する美術品を出展。見学していた来場者が美術品に鞄をぶつけてしまい、美術品が落下して破損した。美術品の損害分について、損害保険金で一部補償された。

事故例4

事務所の金庫に現金を保管していたところ、夜間に事務所を荒らされ、現金を盗難された。

盗難された現金分については損害保険金で一部補償。荒らされた事務所内の清掃費用、再発防止のための防犯カメラ導入費用についても一部補償された。

リース資産は動産総合保険に入るべき?

さて、ここまでは法人が所有する動産についての説明をしてきました。

しかし、多くの企業では、例えば社内の印刷機などをリース契約で借りている場合が多いでしょう。

このようなリース資産が社内にある場合、「リース資産も含めて動産総合保険に入る必要があるのか?」と悩む方もいらっしゃるはず。

この悩みに対する答えは、「必要ない」です。

というのも、リース業者の方で動産総合保険に契約しているため、既に加入済みであることがほとんどなのです。この場合、保険料は毎月のリース料に含めて徴収されています。

しかし、リース会社が既に動産総合保険に加入している場合でも、借りている側も気を抜かずに注意を払っておくべき点がいくつかあります。ここからは、リース資産について注意点を確認していきましょう。

リースとは?

そもそもリースとは、企業に必要な機器・設備がある場合、リース業者に、その機器・設備を代わりに購入してもらい、リース業者から賃貸して使用する契約のことをいいます。

契約期間中は、毎月一定のリース料を支払うことで、購入したものと何ら変わりなく使うことが可能です。

リース契約を行う企業側のメリットは、必要な機器を一括払いで購入しなくてよいという点にあります。

設立したばかりの会社で、高額な購入費を支払えない場合でも、リース契約であれば、安価な料金で、必要な機器を使用することが可能です。

リース資産を借りる企業側のメリット

リース資産の場合、借りた側の企業が、わざわざ動産総合保険に加入し直す必要はありません。

また、故障や破損があれば、リース業者から保険請求をしてもらい、リース業者を介して、保険金を受け取ることができます。

つまり、リース資産であればリース業者で全ての保険手続きをしてもらえるため、企業側の動産総合保険加入・保険金請求の手間が省けるのです。

リース資産における動産総合保険の注意点

リース資産に損害が発生した場合、リース会社が保険会社に対して保険金を請求します。

しかし、リース期間中にリース資産が全損※した場合は、リース契約は解約となり、動産総合保険も中途解約となります。

※全損:保険の対象物が完全に滅失した場合、もしくは修理・回収等にかかる費用が、その対象物の再調達価格を超えてしまう場合。

リース契約を中途解約すると、解約金を請求される場合がほとんど。

そして、もしリース契約で解約金が発生した場合は、リース資産を使用した企業側の負担となってしまいます。そのため、リース資産の損害具合には注意が必要なのです。

また、再リース資産の場合にも、注意が必要です。再リースとは、リース契約が終了した後に、再度同じものをリース契約することを指します。

再リース契約を結ぶと、リース代金が今までより安くなるメリットがあります。しかし、再リース資産については、リース業者や保険会社によっては動産総合保険に加入しないケースがあるため、要注意です。

動産総合保険の保険商品を紹介

動産総合保険の概要についてわかってきたところで、実際の保険商品について見てみましょう。

ここでは、2つの保険商品をご紹介します。

AIU損保 動産総合保険

まずは、AIU損害保険会社の動産総合保険です。この保険の補償内容は、下記の通りです。

- 商品在庫品包括契約

-

卸売業、販売・小売業等が所有・管理する商品や在庫一式が対象。

保険責任の範囲(保管中、運送中など)を設定でき、また、保管中の保険金額、運送中の保険金額もそれぞれ設定できる。

- 特定動産契約

-

事務用の什器や備品、医療機器、個人所有のカメラや楽器などが対象。契約期間を、「工事期間中のみ」などの短期でも設定できる。

- 現金・小切手契約

-

帳簿などにより、保管している金額が客観的に確認できる業務用の現金・小切手が対象。

保管中だけでなく、運送中に関しても補償の対象ケースとなる。

- 展示契約

-

展示会や展示即売会、ショールームなどに出品している物品が対象。展示・運送一貫、もしくは展示中のみに保険責任範囲を設定することが可能。

保険期間については、1年間に行う全ての展示会を対象として契約、もしくは1展示会のみの短期契約も可能。

AIG損保の動産保険で特徴的な点は、商品・在庫品に対する補償として「水災保険金」が用意されているところ。ただし、水災は洪水・高潮等によるもので、地震による水害は対象外です。

商品・在庫品に対してのみではありますが、川や海のそばに倉庫がある会社にとっては、嬉しい補償内容でしょう。

東京海上日動 動産総合保険

次に、東京海上日動の動産総合保険を紹介します。

- 商品・在庫品包括契約

-

(1)商品・製品が対象の場合

卸売業、小売業等の商品、製品、在庫一式が対象。保険責任の範囲(保管中のみ、保管中と運送中両方など)を設定でき、また、保管中の保険金額、運送中の保険金額もそれぞれ設定できる。

(2)現金・有価証券が対象の場合

売上金、従業員に支払われる給与などの現金、または有価証券が対象。対象物について、取引先からの運送中や、金融機関からの運送中、事務所・店舗での保管中などを保険対象範囲として設定できる。

- 特定動産契約

-

法人が営業活動のために使用する事務用機器などが対象。保管中、運送中、使用中が補償範囲。

「保管場所で起こった事故による損害のみを補償」という形で設定することも可能。 - 展示契約

-

展示会や展覧会などに出品する物品が対象。

対象物について、店舗や倉庫から展示会場への往復運送中、もしくは展示会場内で起こった事故による損害のみを補償の対象範囲にすることが可能。

東京海上日動の動産総合保険で特徴的な点は、上記の一般的な契約内容のほかに、リース契約とレンタル契約がある点です。

こちらは、リース業者やレンタル業者がユーザーに物品を貸し出す契約をする際に、物件を包括的に補償契約することができるものです。

自社所有の物品に対して動産保険をかけたい企業だけでなく、リース・レンタル業者の方も使うことができる、対象範囲の広い動産総合保険と言えるでしょう。

今回紹介した保険会社のほかにも、損保ジャパン日本興亜、三井住友海上などでも動産総合保険を扱っているので、気になる方はチェックしてみて下さい。

動産総合保険加入を考えたほうが良い法人・個人企業主

動産総合保険について、補償の対象ケースや火災保険との違いなどを説明してきましたが、概要についてご理解いただけたでしょうか?

ここからは、これまで解説した動産総合保険の特徴から、どんな法人・個人事業主が動産総合保険の加入を検討したほうがいいのか説明していきます。

現金・小切手を多く保管する企業

多額の現金や小切手が常に事業所内にある企業は、動産総合保険で補償することをおすすめします。

というのも、動産総合保険では、現金・小切手の保険金額に特段の上限額を設けずに補償を受けることができるからです。

火災保険でも業務用の現金・小切手の補償はされますが、30万円までが限度となっているため、多額の現金・小切手は動産総合保険が向いています。

パソコンの保有台数が多い企業

パソコンは、従業員1人につき1台用意することが多いため、企業規模が大きくなるほど台数が増える資産です。

そのため、高額な修理費への備えが必要ですが、パソコンのメーカー保証では不注意で故障させたケースは有償修理が一般的になります。

一方、動産総合保険であれば、不注意による損害や故障でも補償が可能です。また、一瞬で全てのパソコンを故障させる可能性がある落雷も、動産総合保険では保険の対象となっているため、安心です。

ただし、パソコンの液晶画面のみの破損については注意が必要です。「画像表示装置単独損害不担保特約条項」がセット特約となっている保険会社の場合、補償の対象外となってしまいます。

ノートパソコンに対して補償をつけるのであれば、液晶画面の破損は「モバイル保険」で補うことも検討しましょう。

自社製品について、製造・保管・運送・販売をしている企業

自社の製品について、製造・保管・運送・販売のほぼすべてを自社で管理している場合には、動産総合保険が適しています。

というのも、動産総合保険は、原材料・商品・在庫品を仕入れたときから販売するまでの保管中・運送中のリスクを切れ目なくカバーするためです。

もし、商品の運送を外部に任せている場合は、その責任は外部の業者が担うことになり、運送業者の方で運送保険に加入が必要になります。

運送は外部に任せ、店舗や事業所の敷地内・建物内にあるものに保険をかけたいだけであれば、「店舗総合保険」等の事業用火災保険で問題ないケースが多いです。

高価な動産を商品として扱っている企業

骨董品や貴金属など、高価な動産を商品として扱っている場合にも、動産総合保険が向いています。

このような高価な動産も火災保険で補償できますが、火災保険は基本的に30万以上の品物については保険会社に申告をする必要があり、100万円を超える品物は補償の対象外になってしまいます。また、盗難による商品の損害も、火災保険の対象外です。

一方、動産総合保険であれば100万円を超える品物についても補償され、なおかつ盗難による損害も補償の対象となっています。高価な動産を商品として扱っている場合は、動産総合保険の加入がおすすめです。

自社で動産をリースしている場合

自社でリースを行っている場合にも、動産総合保険の検討をするのが良いでしょう。

その際、自動車・船舶・航空機等はそれぞれを対象とした別の保険がありますので、自動車・船舶・航空機等以外の動産をリースに出す場合に動産総合保険を検討することになります。

火災保険ではいけないの?と思われる方もいますが、火災保険は基本的に店舗内や事業所内にあるものが補償の対象になるため、適していません。

リースをする側としては、リースをした後は自ら管理をすることができないので、動産総合保険によって管理下にない状態のリスクに対して補償を得られることは、大きな安心につながるでしょう。

まとめ

動産総合保険は、火災保険とよく似た損害保険ではありますが、それぞれ加入を検討すべき企業は違います。自社のニーズと保険の特徴をよく把握した上で考える必要があるでしょう。

たとえば、先ほど説明した自社で製造から販売まで全ての工程を担っている企業や、高価な動産を商品としている企業などは、火災保険よりも動産総合保険を考えてみたほうが良いです。

ただし、それぞれの企業によって状況が違うのはもちろん、保険会社によって保険商品の内容が違うので、動産総合保険に加入する前には約款などで補償内容を確認すると安心です。

法人保険比較.netのコンサルタント無料紹介

サービス

法人保険比較.netでは、法人保険の専門家と連携した無料相談サービスを提供しています。

- 経営に生命保険や損害保険を役立てたい

- いま加入している保険を見直したい

- 退職金制度や福利厚生を導入したい

- そろそろ事業継承や相続について考えていきたい

- 税金対策や資産運用など包括的な相談がしたい

法人保険は単なるリスクヘッジだけではなく、企業の財務強化や競争力向上など様々なメリットがある経営ツールです。事実、中小企業から大企業まで多くの法人が保険を活用しています。

ただし、保険は個々に最適なプランを立てなければ効果を発揮しません。法人保険を最大限活用するためには、経営や各種法規への理解が深いコンサルティングに相談することが重要です。

当サイトでは、法人領域を専門とする保険のプロを"無料"でご紹介します。

経営者や企業担当者の方は、ぜひお気軽にご登録ください。