当記事の内容は、2019年の法人保険に関する税制改正後の基準に従います。

税制改正の流れについては、当サイト「【節税保険が販売停止】国税庁の新ルールを解説」で詳しく解説していますので、こちらもぜひご覧ください。

税制は今後も改正される可能性があります。最新の情報は、国税庁・金融庁・各保険会社が公表する内容もご確認ください。

税金対策や保障を目的として、生命保険の加入を考えている経営者の方。

生命保険の返戻金や税制上のメリット効果、保障内容は魅力的だけど、あまり高い保険料は資金繰りに困る…

なんて思っていませんか?

そんな時には、低解約返戻金型定期保険という保険を検討してみてはどうでしょうか?

低解約返戻金型定期保険は、法人向けとして活用されることのある生命保険の1つ。

簡単に言えば、コストを抑えながら、長い時間をかけて準備をする資金積立に適している保険なのです。

しかし、メリットがあればデメリットもあることを忘れてはいけません。それを理解せずに、安いからと飛びついてしまっては、リスクが高くなることもあります。

今回は、低解約返戻金型定期保険の仕組みや注意点、どんな目的で運用するのが良いのかについて、解説します。

低解約返戻金型定期保険のオリジナルにあたる長期平準定期保険との比較も踏まえて説明しますので、生命保険選びに迷っている方は、チェックしてみてください。

『低解約返戻金型』とは?

まず、低解約返戻金型定期保険の低解約返戻金型とは何か?という点から説明していきましょう。

「低解約返戻金型」の保険は、契約を開始してから、最初の数年間が通常よりも解約返戻金が少なく設定されている保険を指します。

商品によりますが、解約返戻金が少なく設定されている分、保険料が割安というメリットがあります。

また、解約返戻金の少なく設定されている最初の数年間を過ぎた後は、解約返戻金が一気に増える(よく「跳ね上がる」なんて言い方をします)仕組みにもなっています。

低解約返戻金型の「定期保険」と「終身保険」の違い

「低解約返戻金型」と聞くと、その言葉の後ろに終身保険が後ろにくると思っている人も多いかもしれません。

貯蓄性のある保険として、個人向け保険の低解約返戻金型終身保険に加入している方もいらっしゃるでしょう。

今回説明する低解約返戻金型定期保険は、「終身保険」ではなく、「定期保険」に属する保険です。

定期保険は、終身保険とはどう違うのか、ご存知でしょうか?

簡単に説明します。

終身保険と定期保険の違い①:保険期間

終身保険は「身が終わるまで」の保険になるので、契約が続く限りは、被保険者が亡くなるまでが保障が続きます。

一方、定期保険は「期間の定まっている」保険なので、保障される期間が限定されています。

保障の期間は、保険商品によって違います。

終身保険と定期保険の違い②:保険料

一般的には、定期保険の方が、保険料が割安になる傾向にあります。

この理由として、定期保険は保障の期間を定めているためです。

終身保険と定期保険の違い③:満了時

終身保険は、被保険者が亡くなるまで保障が続くため、保障期間の満了はありません。しかし、保険金の払込期間が満了することはあります。

払込期間が満了しても、その後保障はずっと続きます。

一方、定期保険は保険期間が満了すると保障もなくなり、満期返戻金もありません。

終身保険と定期保険の違い④:解約返戻金

保険を解約した時には、解約返戻金を受け取ることができる場合があります。

その際に、今まで払い込んだ保険料のうちどれだけの金額が戻ってくるのかを示す「解約返戻率」が重要になります。

一般的に、払い込んだ保険料が同じ場合、終身保険より、定期保険の方が解約返戻率は低いです。

定期保険は、そもそも解約返戻金がないものも多く、このようなタイプは「無解約返戻金型」という保険になります。

今回触れる低解約返戻金型定期保険は、「低解約返戻金型」なので、保険期間中に解約した場合は、解約返戻金が発生します。

しかし、一般的には解約返戻金があるタイプの定期保険は少ないと思っておいた方が良いでしょう。

以上が、終身保険と定期保険の違いでした。

こう並べると、終身保険を使った方が良いのではと感じるかもしれません。

しかし、終身保険を法人向けの生命保険として活用した場合、税金対策の面であまりメリットを享受できない場合があります。

というのも、終身保険は貯蓄性の高い保険とみなされるため、支払保険料の損金算入ができないのです。

税金対策に注目した保険の活用法については、こちらで詳しく解説していますので、税金対策を重視したいという経営者の方は、下記の関連ページをご覧ください。

『長期平準定期保険』と『低解約返戻金型定期保険』の違い

さて、ここまで、「低解約返戻金型」と「定期保険」について、それぞれ基本的なことを説明しました。

ここからは、いよいよ「低解約返戻金型定期保険」ついての説明に移ります。

低解約返戻金型定期保険を理解するには、まず「長期平準定期保険」について知っておいたほうが良いでしょう。

その理由は、低解約返戻金型定期保険は、長期平準定期保険をベースにして作られているので、共通する特徴が多くあるためです。

また、低解約返戻金型以外の保険も知っておくことで、自分がどんな保険に入ると良いのか比較できるでしょう。

それでは、まず長期平準定期保険の仕組みをお伝え致します。

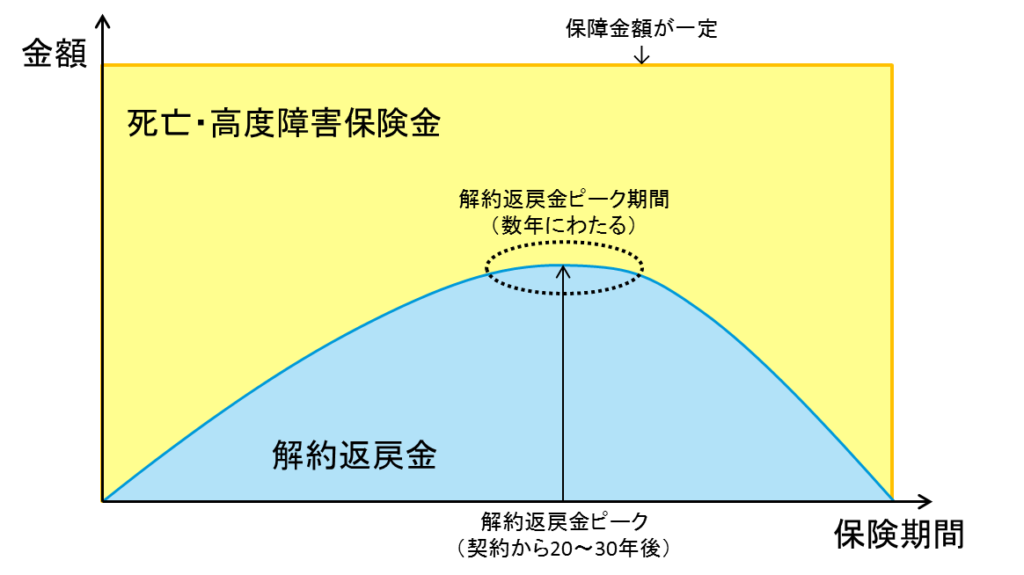

長期平準定期保険の仕組み

長期平準定期保険の仕組みについて、特徴的な点は以下の5点です。

- 定期保険ではあるが、保険満了年齢が99歳や100歳と長期

- 死亡金額が一定

- 保険料が、逓増定期保険と比べると割安

- 解約返戻金のピークが遅く、契約してから20~30年後にくる

- 支払保険料の1/2を、損金に算入できる

長期平準保険は、保険の満了時期を長期に渡って設定することができ、解約返戻率のピークが遅いという特徴があります。

また、死亡時の保険金は一定、かつ高額な保険金をかけることができるので、経営層に万が一のことがあった時の事業保障に充てることができるでしょう。

この死亡時の保障についてですが、死亡保険金を充実させたい方は、受け取ることができる保険金が年々増えていく「逓増定期保険」を検討しているかもしれません。

逓増定期保険は、保険金が増えていく一方、保険料が高額になる可能性があります。その点、長期平準保険は、受け取ることができる保険金は一定ですが、支払う保険料が逓増定期保険より低めになる場合があります。

メリット

長期平準保険のメリットは、主に3つあります。

- 1/2損金計上ができ、損益の計上のバランスをとることができる

- 長い時間をかけての資産形成が可能

- 急な資金が必要になった時に利用できる契約者貸付制度がある

長期平準保険では、定期的に支払う保険料について、条件を満たせば、支払額の半分を損金に算入できます。そのため、契約期間中の税制上のメリットが期待できます。

また、契約期間が長い点、解約返戻金のピークが遅い点から、長期的な資産形成ができるでしょう。

例えば、40代の若い経営者が、20~30年後の引退時期を見据えて退職金の準備をするために使うなど、長い視点で使い道を考えることができます。

この返戻金の使い道は、税金の面からも非常に重要で、出口戦略とも呼ばれています。

解約返戻金を受け取った際には、益金として計上されるため、法人税が課税されてしまうのです。この課税を避けるための戦略が、出口戦略です。

先ほど例に挙げたように、返戻金を受け取るのと同じタイミングで退職金として損金に算入すれば、課税を避けられるでしょう。

更に、長期平準定期保険には、契約者貸付制度があります。

これは、急な資金が必要になった際、返戻金の範囲内で契約者が融資を受けられるという制度です。

取引先が倒産した、銀行からの融資がストップしたなどの際に、急いで資金をやりくりしなければならない場合には、このような制度があると安心でしょう。

デメリット

一方、長期平準保険には、デメリットもあります。

- 返戻率のピークが遅いので、長期間加入が必須

- 逓増的保険と違って保険金が何倍にも増えるようなことはない

- それなりに高額な保険料を毎年支払続けるため、十分な資金が必要

- 解約返戻金を受け取るだけだと益金として課税対象になる

- 解約返戻金のピーク期間とずれた時期に解約をしてしまうと損になってしまう

デメリットは、ほとんどがメリットの裏返しが多いです。

気をつける点は、解約返戻金のピークとずれた時期に解約すると、損をしてしまう点です。

ピークが長いからといって解約時期を決めるのを後回しにしていると、ピークを過ぎて解約返戻金が大きく減ってしまう、ということになりますので、注意しましょう。

低解約返戻金型定期保険とは

続いて、低解約返戻金型定期保険について説明します。

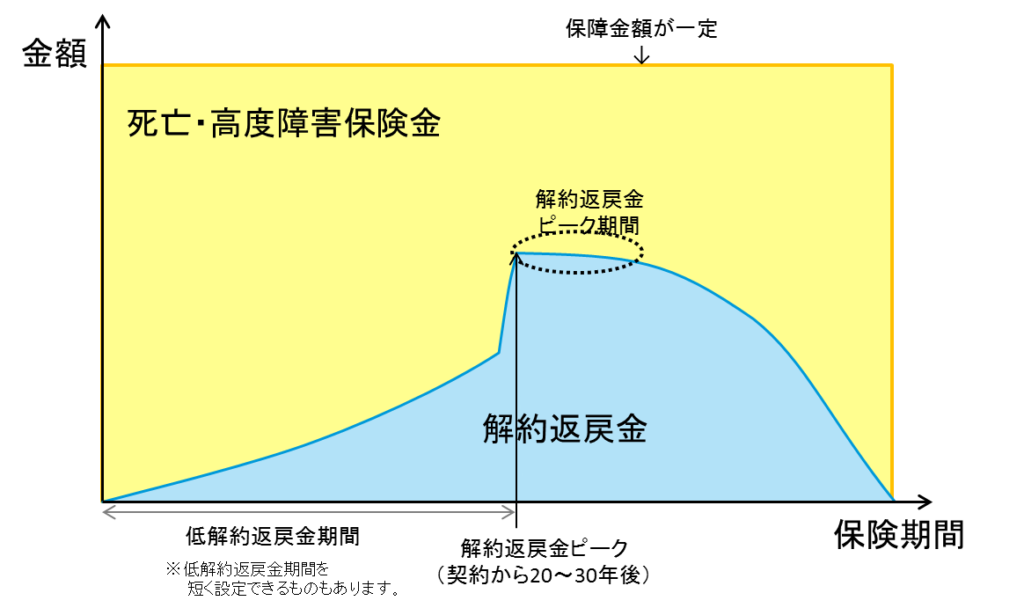

低解約返戻金型定期保険の仕組みは、先ほど説明した長期平準定期保険とほとんど同じです。

大きな違いは、解約返戻金の額を低く抑えた期間が設定されていることです。

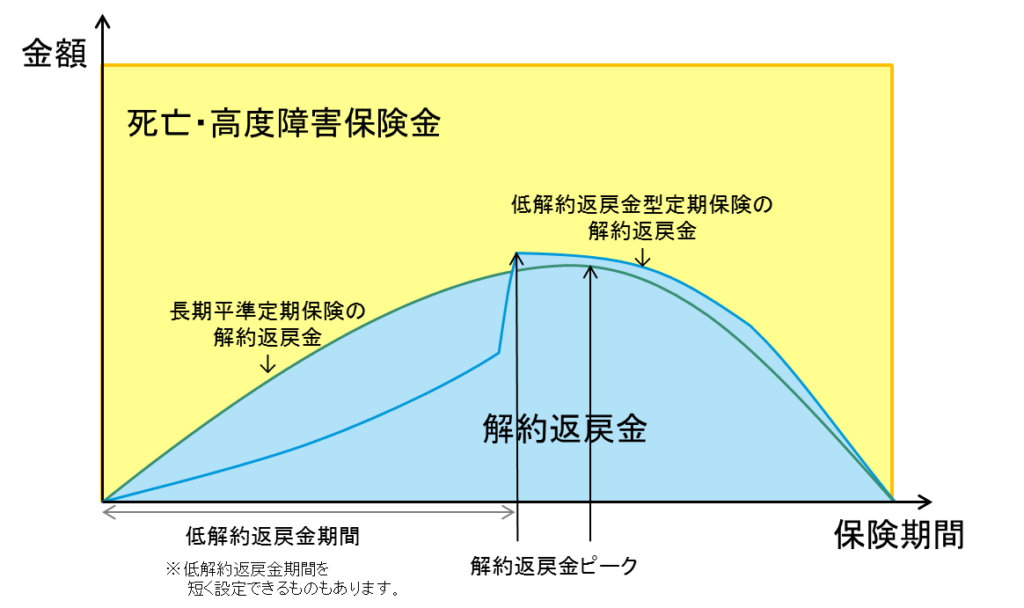

長期平準定期保険と低解約返戻金型定期保険で、同じ保険期間・保険金で設計した場合の違いを見てみましょう。

低解約返戻金型定期保険の場合

低解約返戻金型定期保険では、上の図の通り、解約返戻金の金額がピークまで低く抑えられています。返戻金を低く抑える期間については、あらかじめ長さを設定できる保険もあります。

返戻金が抑えられている分、支払保険料は、長期平準定期保険に比べると割安です。また、ピーク時の解約返戻率は、長期平準定期保険より高い場合があります。

長期平準定期保険と比べた場合

上の図を見ると、低解約返戻金型定期保険のピーク時の解約返戻金の方が、長期平準定期保険の解約返戻金より高くなる場合があります。

保険料が割安、かつピーク時の返戻率が高いのであれば、低解約返戻金型定期保険で契約した方が良いと感じるかもしれないですね。

しかし、これらのメリットは、低解約返戻金型定期保険のデメリットを大きくすることにもなっているので、注意が必要です。

低解約返戻金型のデメリットについて、細かく見ていきましょう。

低解約返戻金型定期保険のデメリット

低解約返戻金型保険定期保険のデメリットは、下記の3つがあります。

- 契約者貸付制度で借りられる資金が少ない

- 解約返戻金を受け取る時期をずらしにくい

- 税制上のメリットが比較的小さい

低解約返戻金型定期保険では、ピーク時期がくるまで解約返戻金が少ないため、契約者貸付制度を利用したとしても、借りられる資金が少ない傾向にあります。

さらに、解約返戻金が低い期間を終えるとすぐにピークに達し、その後はじわじわと返戻率が下がっていきます。

例えば、解約返戻金を退職金として充てようと考えていた場合、退職時期と決めた時期より後ろにすることはできますが、逆に早めることになると、大きな損を被ってしまう可能性があります。

長期平準定期の場合には、法人税を加味した実質返戻率が契約後5年から100%を超えるものもあり、退職時期を早めることも検討できます。

低解約返戻金型の場合は、退職時期を早めたら損をしてしまう可能性があるので、解約返戻金の効果を得ようとするなら、経営者の退職時期をピンポイントで定める必要があるでしょう。

更に、低解約返戻金型定期保険の支払保険料は、長期平準定期保険に比べると割安のため、保険料の1/2を損金として算入できたとしても損金計上額が少なくなり、税制上のメリットは小さくなります。

その半面、低解約返戻金型定期保険のピーク時解約返戻率は高い場合があるので、企業が解約返戻金を受け取った時に出口戦略を上手く描けていなかったときには、長期平準定期保険よりも大幅な黒字計上になってしまいます。

このようなデメリットがあることを認識した上で、低解約返戻金型定期保険と長期平準定期保険のどちらが良いのか検討する必要があるでしょう。

低解約返戻金型の定期保険に加入するなら

低解約返戻金型定期保険は、商品によりますが、保険料が割安というかわりに、活用方法が少し狭まってしまいます。

低解約返戻金型定期保険に向いているのは、下のような企業と言えるでしょう。

- 納得できる後継者が見つからなくても、退職する年を既に決めていて、ずらす気はないというくらいに決意している

- 契約者貸し付けを利用することはないだろうというくらい資金が潤沢にある

- ずっと黒字決算が見えているくらいに、経営が安定していることが見えている

上記の条件がそろっている企業であれば、低解約返戻金型定期保険のメリットを有効活用できる可能性が大きいです。

低解約返戻金型定期保険に入るのが良いのか、長期平準定期保険が適しているのか、悩んでいる経営者の方は、ファイナンシャルプランナーなどの専門家に相談してみると良いでしょう。

その際に注意する点は、企業の経営状態やキャッシュフローは企業ごとに違い、またファイナンシャルプランナーの考え方も人それぞれだということです。

「低解約返戻金型は保険料が安く、ピーク時の解約返戻金が高い」というメリットを強く推奨するファイナンシャルプランナーもいるでしょう。

一方で、低解約返戻金型定期保険はデメリットが大きいと言って、長期平準定期保険を強く推すファイナンシャルプランナーもいます。

経営者の考え方、会社の経営状況、そしてファイナンシャルプランナーの考え方がマッチングするなら、低解約返戻金型定期保険も良い保険になります。

安易にメリットだけを得るのではなく、色々な視点から検討してみてください。

法人保険比較.netのコンサルタント無料紹介

サービス

法人保険比較.netでは、法人保険の専門家と連携した無料相談サービスを提供しています。

- 経営に生命保険や損害保険を役立てたい

- いま加入している保険を見直したい

- 退職金制度や福利厚生を導入したい

- そろそろ事業継承や相続について考えていきたい

- 税金対策や資産運用など包括的な相談がしたい

法人保険は単なるリスクヘッジだけではなく、企業の財務強化や競争力向上など様々なメリットがある経営ツールです。事実、中小企業から大企業まで多くの法人が保険を活用しています。

ただし、保険は個々に最適なプランを立てなければ効果を発揮しません。法人保険を最大限活用するためには、経営や各種法規への理解が深いコンサルティングに相談することが重要です。

当サイトでは、法人領域を専門とする保険のプロを"無料"でご紹介します。

経営者や企業担当者の方は、ぜひお気軽にご登録ください。