※2021年の税制改正により、法人保険の名義変更プランはいわゆる節税スキームとしての有効性が失われています。本記事は、規制決定前の情報を解説したものです。

名義変更プランとは、法人名義で契約した介護保険や低解約返戻金型逓増定期保険を、解約返戻金が低いうちに個人名義に変更する手法です。

個人は保険料をほとんど負担せずに解約返戻金を得ることができ、なおかつ受け取った解約返戻金は一時所得となるため、税制上でもメリットを享受できるスキームです。

しかし、法人保険の名義変更プランは税制上の観点でグレーゾーンとされる手法で、決算時に税務署から否認されるリスクがある点に注意が必要です。

また、2021年3月には法人保険の名義変更プランについて見直しを行うという発表も国税庁から出されています。

この記事では、法人保険の名義変更プランの仕組みや、名義変更時の経理処理方法、名義変更プランの規制に関する最新情報まで解説します。

当記事の監修者:金子 賢司

- CFP

- 住宅ローンアドバイザー

- 生命保険協会認定FP(TLC)

- 損保プランナー

東証一部上場企業で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強を始める。

以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。

趣味はジャザサイズ。健康とお金、豊かなライフスタイルを実践・情報発信しています。

法人保険の「名義変更プラン」の基本

法人保険の名義変更プランとは、法人が契約した保険商品を途中で経営者や役員の個人名義に書き換えることで、個人の資産を大きく増やすことができるスキームです。

法人は、契約した保険の解約返戻率が低く抑えられている間、保険料を支払います。そして、契約返戻率が上がる直前に経営者や役員に名義変更します。

名義変更された個人は、その時の解約返戻金と同等の評価額で保険を買い取ることになりますが、解約返戻率が低いうちであれば大した金額になりません。

その後、保険の解約返戻率が上がったタイミングで解約すれば、個人は大きな解約返戻金を一時所得として手にすることができる、というのが名義変更プランの仕組みです。

一時所得は特別控除など税制上のメリットが多いため、役員報酬で高額な給与所得を得るよりも所得税の課税額を減らせる、つまり個人の節税につながるのです。

介護保険・低解約返戻金型逓増定期保険がよく用いられる

名義変更プランで多く用いられる法人保険は、介護保険や、低解約返戻金型逓増定期保険です。

これらに共通するのは、「解約返戻率が低く抑えられた期間がある」という点。

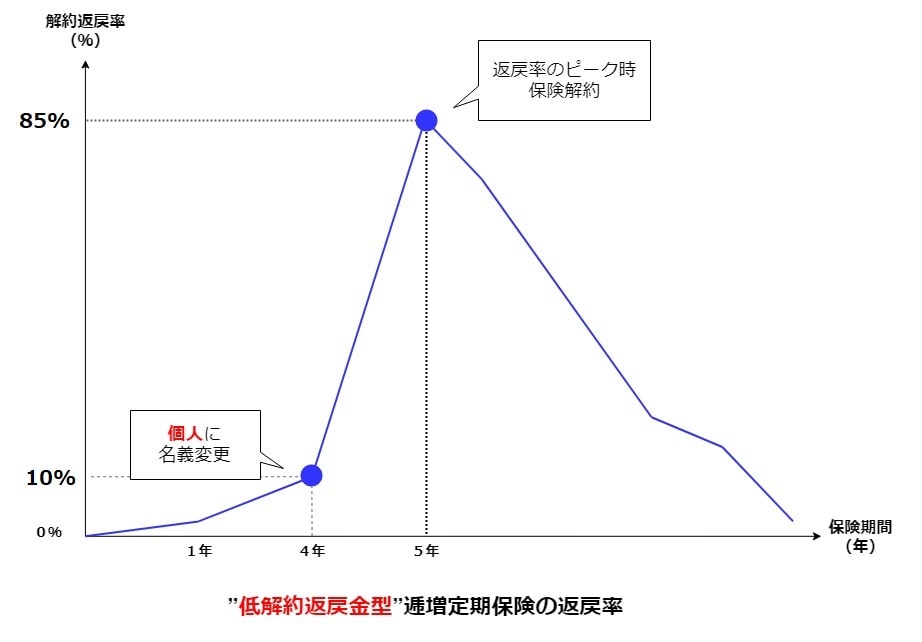

例として、低解約返戻金型逓増定期保険の解約返戻率の推移例を紹介します。

低解約返戻金型逓増定期保険とは

”低解約返戻金型”逓増定期保険とは、契約当初の一定期間は解約返戻率を小さく抑えた逓増定期保険です。

逓増定期保険は、保険期間中の保険料の支払額は一定ですが、毎年保障額が増えていきます。解約返戻率がピークを迎えるタイミングは、契約後5~10年後であることが一般的。

それが”低解約返戻金型”逓増定期保険になると、解約返戻率はピークを迎える直前までかなり低く抑えられ、ピーク時に急激に跳ね上がるのです。

解約返戻率があがる直前に個人に名変する

名義変更プランのポイントは、解約返戻率が上がる直前に個人名義に変更する点です。

法人保険の名義を個人に変更する際には、個人は法人保険をその時の解約返戻金相当の金額で買い取る必要があります。

そのため、解約返戻率があがる直前、すなわちまだ返戻率低いうちに名義変更をすれば、個人の金銭負担は抑えられます。

【法人から個人】名義変更プランの節税メリット

法人保険の名義変更プランは、主に経営者や役員に対する役員報酬代わり、もしくは退職金の一部として活用されます。

これは、法人保険の名義変更プランを活用することで、役員報酬や退職金を現金で受け取るよりも個人の所得税を抑えることができるためです。

たとえば、役員や経営者には高額な役員報酬が支払われます。しかしいくら高い金額を受け取っても、給与所得扱いとなるため受け取った金額のほとんどが課税対象となります。

一方、名義変更プランにより譲渡された法人保険の解約返戻金は、個人の「一時所得」という扱いになります。

一時所得は特別控除など税制上のメリットもあり、役員報酬として現金を受け取った場合よりも課税対象となる金額が小さくなるのです。

【給与所得の課税対象額】

給与収入 – 給与所得控除額 で算出。

(例)

年間1,000万円の役員報酬の場合、控除額は195万円が上限。

つまり、毎年役員報酬の8割ほどが課税対象額に。

【一時所得の課税対象額】

(収入の総額 – 収入を得るために要した費用 – 特別控除額50万円) × 1/2 で算出。

(例)

年間保険料1,000万円の法人保険を、4年目に個人へ名義変更。

4年目の解約返戻率は10%。つまり、個人が会社に支払う金額は100万円。

5年目の保険料は自分で支払い、解約返戻率がピークを迎えたときに解約。

最高解約返戻率は85%とする。

つまり、解約返戻金として受け取るのは、3,150万円。

一時所得の課税対象額は、

(3,150万円 – 100万円 – 1,000万円 – 50万円) × 1/2 =1,550万円

3,150万円に対して、半分ほどしか課税対象額にならない。

このように、給与所得と一時所得とでは課税対象となる金額が全く異なります。

一時所得として受け取る方が個人の節税面でメリットが大きいため、法人保険の名義変更プランは多くの経営者や役員から人気を集めています。

名義変更時の経理処理方法

ここでは、名義変更プランを利用した際の経理処理方法について解説します。

法人保険の名義変更は、先ほど紹介した法人から個人のパターンだけでなく、「個人から法人」「法人から法人」というパターンもあります。

3パターンそれぞれの経理処理方法を見ていきましょう。

法人から個人に名義変更する

法人保険を法人名義から個人名義に変更する場合には、法人が個人に対して役員報酬または退職金として保険を譲渡するケースが一般的です。

通常、解約返戻金のある法人保険は、保険料の支払い期間中に保険料の一部を損金計上、残りを資産として計上します。

名義変更時の経理処理では、事前に資産計上していた金額の合計と、個人が会社に支払う解約返戻金相当額の差分を雑収入もしくは雑損失として処理します。

経理処理例

経営者の退職金として、現金1,000万円と、生命保険を名義変更して支給。

解約返戻金相当額は200万円、会社で資産計上していた金額は700万円だった。

| 借方 | 貸方 |

|---|---|

|

退職金

1,200万円

雑損失

500万円

|

当座預金

1,000万円

保険料積立金

700万円

|

個人から法人に名義変更する

個人名義の保険を法人名義に変更する場合、主に下記の2つの目的が多いです。

- 個人事業主が法人成りした時

- 開業医が医療法人を設立した時

個人から法人へ名義を変更する場合、名義変更時の保険の解約返戻金相当額で、法人から個人から保険契約を買い取るかたちになります。

会社内の経理処理は、下記の通りです。

経理処理例

解約返戻金200万円の生命保険を、個人から法人に名義変更。

| 借方 | 貸方 |

|---|---|

|

保険積立金

100万円

|

普通預金

100万円

|

一方、個人が会社から受け取る現金は「一時所得」となります。

なお、個人から法人へ無償で保険を譲渡した場合は、法人には解約返戻金相当額の利益が出ますが、個人には課税されません。

法人から法人に名義変更する

法人から法人に名義変更するケースは、被保険者が子会社などに転籍した場合などに、このパターンの名義変更が行われます。

このパターンでも、名義変更の際には解約返戻金相当額で保険を譲渡することになります。そして、譲渡する側の法人が保険料積立金として資産計上していた金額と、譲渡される側の法人が支払う解約返戻金相当額との差分を雑損失または雑収入として経理処理します。

経理処理例

従業員の転籍の際、転籍元の法人Aから転籍先の法人Bに生命保険の名義変更。

法人Aは、法人Bから解約返戻金相当額700万円の支払いをうけ、普通預金に入金された。

法人Aでは、名義変更までに保険料積立金として500万円を資産計上していた。

| 借方 | 貸方 |

|---|---|

|

普通預金

700万円

|

保険料積立金

500万円

雑収入

200万円

|

無償譲渡との違いは?

法人保険の名義変更では、譲渡される側が解約返戻金相当額を支払う有償のケースだけでなく、金銭の支払いをしない無償の譲渡もあります。

法人保険の有償譲渡の場合と無償譲渡の場合の違いが大きく現れるのは、特に法人から個人に名義変更するケース。名義変更後に個人にかかる税金負担が大きく異なります。

無償譲渡は個人の税金負担が大きくなる

先ほども少し説明しましたが、法人から個人へ名義を変更した後に受け取る解約返戻金は、個人の一時所得の扱いです。

一時所得の課税対象金額は、「(収入金額-必要経費-特別控除金額50万円)×1/2」で求められます。

有償で法人保険を法人から個人へ名義変更した場合、個人が法人に支払う名義変更時点の解約返戻金相当額は、必要経費に含まれます。

しかし、法人保険の無償譲渡の場合では、必要経費となる解約返戻金相当額の負担がないので、個人の所得税の負担が増大してしまうのです。

無償譲渡にするか有償譲渡にするかは個人や法人の状況に合わせて選ぶことができますが、無償譲渡を選んだ場合の税金に関しては十分確認をして下さい。

実は税務上のリスクあり。グレーゾーンと言われる理由とは

ここまで解説してきた通り、特に法人から個人へ名義変更する「法人保険の名義変更プラン」は節税面で大きなメリットがあります。

しかし、実は法人保険の名義変更プランは税務上グレーゾーンとされ、リスクが伴います。

ここからは、名義変更プランのリスクについて見ていきましょう。

名義変更プランは法人から個人への資金移転と解釈される可能性が

法人保険を個人へ名義変更する場合のリスクとして、税務署から法人から個人への資金移転と解釈される点が挙げられます。

もし役員報酬の代わりや退職金の一部として法人保険の名義変更プランを利用する場合でも、それが合理的な理由だと判断されなければ、資金移転行為と疑われる危険性があるのです。

資金移転と判断された場合、名義変更までに法人が負担した保険料の損金算入が否認されたり、個人が支払う税金についても調査が入ったりすることになります。

そうなると、法人も個人も税負担が増えたり、ペナルティを課されることも考えられるため、結局損をすることにもなりかねません。

名義変更プランに関する取り締まりは年々厳しくなっている

実際、法人保険の名義変更プランに対する取り締まりの動きは年々厳しくなっています。

具体的な例として、平成30年以降、法人から個人へ名義変更をされ個人で解約返戻金を受け取った場合、保険会社は「支払調書」を税務署に必ず提出しなければいけなくなりました。

支払調書には、保険会社が支払った解約返戻金額やこれまでに支払った保険料総額等が記載されています。

以前は、法人から個人に名義変更された後に解約返戻金を受け取ったとしても、支払調書が出ないことを利用して、個人が一時所得の申告をしないケースが横行していました。

また、個人が一時所得の申告をする際に、会社が支払っていた保険料も自分で支払ったことにして経費を水増しし、一時所得の金額をゼロにして税金を支払わなくてもよい状態にしてしまうケースもあったのです。

このケースでは、すでに法人税で控除されている保険料が名義変更後に個人の一時所得でも再度控除されているという理由で、問題視されました。

このようなケースを目的に法人保険の名義変更プランを利用することは、当然ですがおすすめできません。

【2021年6月最新情報】名義変更プランも規制の対象になる可能性アリ

近年は、法人保険を用いた節税対策を国税庁が問題視しており、2019年には法人保険の一部に節税を防ぐ新税制が施行されました。

この時点では名義変更プランは規制の対象になりませんでしたが、2021年3月、法人保険の名義変更プランに対しても見直しを行うとの告知を国税庁が発表。

同年4月28日には、名義変更プランの規制に対するパブリック・コメントの公募が開始されています。

参考:「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(保険契約等に関する権利の評価)に対する意見公募手続の実施について

https://public-comment.e-gov.go.jp/servlet/Public?CLASSNAME=PCMMSTDETAIL&id=410030005&Mode=0

今回名義変更プランの見直しに関わる通達として検討されている「所得税基本通達の制定について」では、下記のような内容が記されています。

- 適用開始期間は2022年(令和3年)7月1日以後

- 法人から個人に名義変更して支給する際、支給時の解約返戻金の額が法人が資産計上してきた額の70%に相当する金額未満であった場合、評価額は支給時までに法人が資産計上してきた額となる

- 2019年(令和元年)7月8日以降に締結した保険契約にさかのぼって適用する

つまり、名義変更プランによって個人が法人から保険名義を買い取る際、従来の名義変更プランでは解約返戻金相当額で買い取っていたところ、法人が名義変更資産計上してきた金額で買い取るように見直しが行われるということです。

名義変更プランは解約返戻金相当で買い取るからこそメリットがありましたが、そのメリットが無くなってしまいます。

まだ上記の名義変更プラン見直しが施行されるかどうかは決定していないものの、今までのような法人保険の名義変更プランをこの先も利用できる可能性が低いことは明らかです。

このように、制度の改正によって法人保険の節税効果は変動するため、しっかり知識をつけることが大切です。

■おすすめ関連記事:

法人保険の節税効果と仕組みについて

まとめ:法人保険の名変プランは慎重に検討

今回は、法人保険の名義変更プランのメリットとリスク、また名義変更時の経理処理方法について解説しました。

法人保険の名義変更プランは、税制上からみるとグレーゾーンのリスクがある手法という点は否めません。

また、近年では国税庁が法人保険を用いた節税に関して規制を厳しくしており、2021年3月には遂に法人保険の名義変更プランも見直されるとの告知が発表されました。

今後、法人保険の名義変更プランを用いた節税が難しくなる可能性は非常に大きいです。

現在法人保険を活用した節税を検討しているという方は、名義変更プランに関しては慎重に検討するようにして下さい。

また、名義変更プランを活用することを前提にすでに法人保険に加入している方は、ご自身や会社のためにより役立つ保険商品へ見直しをするのも一つの手です。

下記の関連記事では、法人保険の見直しについて解説しているので、ぜひ参考にしてください。

【こちらの記事もおすすめ!】

保険の解約返戻金はどう経理処理する?出口戦略のポイントも解説

法人保険による節税とは?仕組みと効果をわかりやすく解説

法人の節税対策完全ガイド!効果や取り組みやすさを解説

法人保険比較.netの

専門家マッチングサービス

- 法人保険を経営に活用したい

- いま加入している保険を見直したい

- 退職金制度や福利厚生を導入したい

- 事業承継や相続について考えたい

- 税金対策や財務戦略を相談したい

法人領域を専門とするコンサルタントが、業界の傾向や各種法規も踏まえて

"無料"で貴社に最適な保険プランを提案します。